- Как узнать вычет по предыдущим годам

- Как получить имущественный вычет через работодателя

- Пример

- Как в одной декларации подать несколько вычетов

- За какой период можно получить налоговый вычет

- Пример

- Пример 1. Вычет за покупку квартиры до 2014 года

- Условия получения вычета

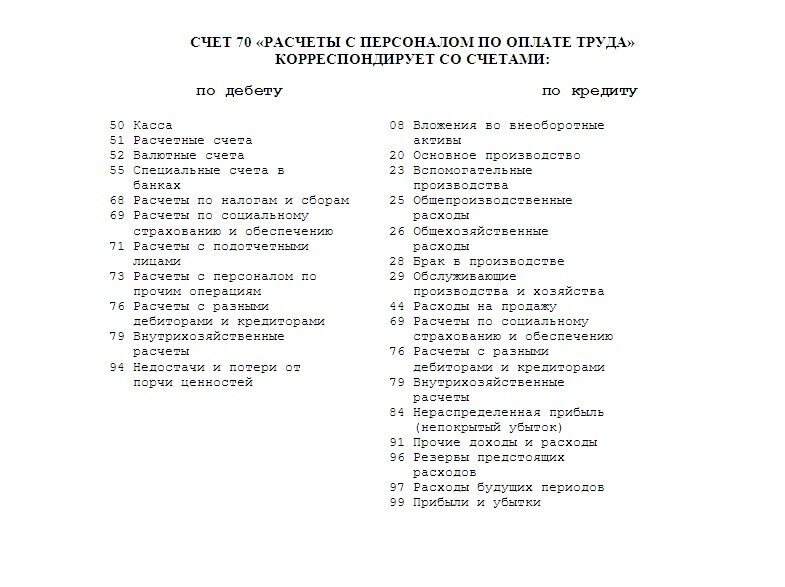

- Полученный доход и уплаченный НДФЛ

- Расчёт налогового вычета

- Пример 2. Вычет за покупку квартиры в ипотеку

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчёт налогового вычета

- Пример 3. Вычет за покупку недвижимости, приобретенной супругами в совместную собственность до 01.01.2014г.

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчёт налогового вычета

- Пример 4. Вычет за покупку недвижимости, приобретенной в общую долевую собственность до 01.01.2014г.

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчёт налогового вычета

- Пример 5. Вычет за покупку квартиры, приобретенной в совместную собственность после 01.01.2014г.

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчет налогового вычета

- Пример 6. Вычет за покупку квартиры, приобретенной в долевую собственность после 01.01.2014г.

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчет налогового вычета

- Пример 7. Вычет за покупку недвижимости с использованием материнского капитала

- Условия получения вычета

- Полученный доход и уплаченный НДФЛ

- Расчёт налогового вычета

Как узнать вычет по предыдущим годам

В разделе имущественных льгот декларации 3-НДФЛ существует поле «Вычет по предыдущим годам». Чтобы рассчитать значение, которое нужно в него вписать, необходимо правильно понимать, откуда берется эта цифра.

Для того чтобы понять, что это такое, нужно знать законодательное положение, согласно которому в качестве компенсации излишне уплаченного налога не может быть получена сумма, превышающая удержанную в текущем периоде.

https://www.youtube.com/watch?v=vBKxsot7Y6E

Если у человека происходит событие, при котором размер налоговой скидки превышает сумму, удержанную у него работодателем в качестве НДФЛ, его право на получение невыплаченной части материальной компенсации переходит на следующие годы. Однако это не происходит автоматически. Необходимо заполнять декларацию по итогам каждого налогового периода. И каждый раз необходимо подсчитывать это значение.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание{q}

Ну и 3-й год.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.3 млн. рублей.

все последующие года декларация 3-НДФЛ заполняется по этой же схеме. И так мы продолжаем из года в год, пока полностью не вернем полагающийся нам налоговый вычет.

Если Вы хотите получить индивидуальный расчет в Вашем случае, Вы можете воспользоваться услугами нашего специалиста. Закажите скайп-консультацию или заполнение 3-НДФЛ прямо сейчас!

В форме 3НДФЛ мы должны указать «Сумму, перешедшую из предыдущего года». Эта та сумма, которая у вас осталась с прошлого года и за которыу вы еще не получили налоговый вычет в 13%. Например: Первый год первая справка: Итак, 1-й год.

Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые. Второй год, вторая справка, в графу «Сумма перешедшая из предыдущего года» пишем такую цифру: автор вопроса выбрал этот ответ лучшим «Вычет по предыдущим годам декларации» — это налоговая база с которой вернули 13%.

Данная сумма берется с декларации 3-НДФЛ, которую сдавали в прошлом году. (стр. 140 стр.240, Лист И) «Сумма, перешедшая с прошлого года» — это остаток по которому еще предстоит вернуть 13%.

(если у вас есть уведомление из налоговой можно посмотреть там, строка 260, Лист И) Пример: 1 год: квартира куплена в прошлом году, и вычет за этот период получили впервые.

Необходимо отметить, что если физическое лицо за год выплачивает на НДФЛ сумму большую, чем размер, на который уменьшится его налогооблагаемая база в результате оформления вычета того либо иного рода, то налоговая скидка будет предоставлена ему сразу же в полном объеме.

Остаток вычета с предыдущего года Когда речь идет о сокращении налогооблагаемой базы в связи с покупкой имущественных объектов, прежде всего, стоит понимать, что размер налоговой скидки в данном случае будет значительным.

Имущественный налоговый вычет доступен после приобретения недвижимости за наличный расчет или по ипотеке. Он предоставляется, только если гражданин является плательщиком НДФЛ и получает регулярный доход. Сумма налогового возмещения строго ограничена и составляет 2 млн. руб.

– за недвижимость и 3 млн. – за ипотеку. Возврат НДФЛ при покупке жилья Сведения об остатке можно узнать из прошлых налоговых деклараций. Предусмотрена возможность обратиться с запросом в ФНС, а также посчитать остаток самостоятельно.

Для этого из общей суммы вычета следует вычесть сумму ранее полученной компенсации.

Остаток переносится на каждый последующий год, до тех пор, пока он не будет исчерпан. Вычет можно получить единовременно или помесячно, если выплата оформляется на работе. Декларация предоставляется в конце налогового периода.

Внимание

Для осуществления данной процедуры необходимо выполнить ряд следующих действий:

- Определить точную сумму вычета, который уже был выдан. Для начала физическому лицу следует просуммировать все денежные компенсации, которые он уже получил до настоящего момента времени. Например, если последние три года налогоплательщику перечисляли по 5 000 рублей, то общая сумма полученной компенсации будет равна 15 000 рублей.

- Отнять от изначального размера вычета уже выданную сумму.

Из общего размера денежной компенсации, зафиксированного в налоговой декларации в качестве вычета, необходимо отнять сумму, которая уже была перечислена налогоплательщику на банковскую карту.

Вам понадобится

- — компьютер с доступом в интернет;

- — справка о доходах по форме 2-НДФЛ за прошлый год;

- — паспорт и свидетельство ИНН;

- — свидетельство о госрегистрации права собственности на квартиру (дом);

- — копии платежных документов, подтверждающих расходы при приобретении имущества;

- — документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору.

Инструкция 1 Скачиваем и устанавливаем программу «Декларация 2014» с официального сайта налоговой службы России. Найти её можно с разделе «Программные средства», в самом низу стартовой страницы сайта. 2 Запускаем программу. Программа открывается на вкладке «Задание условий». Отмечаем необходимые значения. 3 Переходим на вкладку «Сведения о декларанте». Заполняем паспортные данные.

Подробнее ознакомиться с тем, за какие именно расходы начисляется налоговая скидка, можно при помощи статей под номерами 218-221.

[WARNING]ВНИМАНИЕ! Каждый вид вычета имеет свой срок давности, поэтому если налогоплательщику отдали часть материальной компенсации, а потом определенный период времени не начисляют ее на банковскую карту, то право на возврат оставшейся части денежных средств может сгореть.

[/WARNING] Каким образом выплачивается вычет Налоговым законодательством принята определенная установка, которая гласит о том, что вычет начисляется налогоплательщику в размере не большем, чем сумма, выплаченная им за год на подоходный налог.

Таким образом, если физическому лицу полагается компенсация в размере 28 900 рублей, а за последние три года он отдавал на НДФЛ по 10 000 рублей, то вычет для него будет начислен следующим образом:

- 10 000 рублей за первый год.

Подписываем и несем в налоговую с документами: заявление на возврат НДФЛ с указанием реквизитов для перечисления сумм возврата, справку из бухгалтерии по форме 2-НДФЛ за соответствующий год, копии документов, подтверждающих право на жильё, копии платёжных документов подтверждающих расходы при приобретении имущества, документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору, копию свидетельства о браке (если жилье приобретено в совместную собственность), заявление о распределении имущественного налогового вычета (если жилье приобретено в совместную собственность).

Фактическая сумма произведенных расходов на приобретения жилья — является размером налогового вычета, равного стоимости квартиры, или 2 млн. руб., если стоимость превысила эту сумму. Размер налоговой базы — это ваш доход за год: 300 000 руб. Остаток имущественного налогового вычета,который перейдет на следующий год следующий: 2 000 000 — 300 000 = 1.7 млн.

2 год: «сумма имущественного вычета, которая принятая к учету за предыдущий налоговый период» — это ваш вычет по декларации по предыдущим годам. В прошлом году доход составлял 300 000 руб., то и здесь пишется эта цифра. «Остаток имущественного налогового вычета», который перешел с предыдущего года — 1.7 млн. руб.

А чтобы узнать вычеты по предыдущим годам, можно прибегнуть к одному из следующих способов: В форме 3 НДФЛ в графе «Сумма перешедшая из предыдущего года» необходимо указать размер суммы, которая потрачена вами в предыдущем году в категориях, которые предполагают получение налогового вычета, но налогового вычета с этой суммы получено не было.

Как получить имущественный вычет через работодателя

Получить несколько налоговых вычетов за один год по двум и более основаниям можно, но закон ограничивает максимальный размер возвращаемой денежной суммы, срок возврата, даже число обращений за компенсацией на протяжении жизни. Существуют следующие наиболее часто используемые виды:

- Стандартные – предоставляются отдельным категориям граждан и на детей в размере от 1 400 до 12 000 руб., пока доход за один год не достигнет 350 000. На следующий год не переносятся, выплачиваются до достижения ребенком 18 либо 24 лет, если он продолжает обучение по очной форме.

- Социальные – по расходам на обучение, лечение, благотворительность, негосударственное пенсионное обеспечение, формирование накопительной части пенсии. Максимальный размер – 120 000 руб. совокупно по всем основаниям. Исключение составляет обучение детей и дорогостоящее лечение, здесь суммы не ограничены. Остаток на другие годы не переносится.

- Инвестиционные – предельная сумма составляет 400 000 руб., в следующем году получить возврат нельзя.

- Имущественные – предоставляются в размере 2 млн. за покупку недвижимости, 3 млн. – по ипотечным процентам. Остаток можно перенести, но, в отличие от других возвратов, имущественный оформляется раз в жизни на всю сумму или несколько раз, пока полная сумма не будет выбрана. Последнее правило действует только для основной (не по процентам) компенсации.

Таким образом, сколько налоговых вычетов можно получить за всю жизнь одному человеку{q} С процентов по ипотеке – только один, имущественный – один или несколько, но совокупно на сумму не больше максимальной, все остальные – неограниченное число раз.

В теории, если доход налогоплательщика очень высокий, очередность предоставления компенсаций неважна – их можно заявить все одновременно и получить полный возврат. На практике же такая ситуация встречается редко, предельный размер в год ограничен суммой уплаченных налогов, поэтому заявлять льготы выгоднее всего в следующей очередности:

- стандартные на детей через работодателя – начисляются, пока годовой доход достигнет 350 тыс.;

- социальные за лечение, обучение, покупку лекарств, а также инвестиционный по ИИС;

- имущественный;

- возврат части процентов, уплаченных банку.

Если льгота предоставляется через работодателя – нужно подать заявление об очередности льгот, иначе бухгалтерия может самостоятельно определить порядок, что подтверждается письмом ФНС от 17 февраля 2017 №БС-4-11/3008. А это не всегда будет самый выгодный вариант для возврата денег.

Разберем ситуацию, чтобы показать рациональное оформление льгот на примере одного человека с доходом 30 000 руб. ежемесячно и наличием ребенка на иждивении. Пусть в отчетном году на лечение было потрачено 80 000, на собственное обучение – 200 тыс.; внесено на ИИС – 400 тыс., куплена квартира за 1,5 млн. руб.

Как совместить одновременно вычет на ребенка, имущественный и социальный вычет{q} Вот какие налоговые льготы можно будет заявить в декларации 3-НДФЛ для данного примера:

- на протяжении 11 месяцев – по 1 400 руб. на ребенка; полный год использовать не получится, так как в декабре доход нашего гражданина составит 360 тыс.руб, что превышает предельную сумму для применения стандартного вычета на ребенка в 350 тыс.р.;

- за год налоговая база составила 11*(30 000 – 1400) 30 000 = 344 600;

- по итогам года заявлен социальный возврат и по ИИС: 120 тыс. 400 тыс. Но смысла заявлять обе суммы нет, в декларации можно просить компенсацию только по инвестициям. Так как предельный размер дохода не больше 344 600 руб, то остаток не будет выплачен, а сгорит. Поэтому вернуть деньги за обучение не получится, нет смысла подготавливать документы, да и за ИИС вернется только подоходный налог от суммы облагаемого дохода: 344 600 руб.;

- заявлять льготу, возникшую из-за покупки недвижимости, смысла нет, так как НДФЛ возвращен и так в полном размере. Поэтому приступить к оформлению имущественного вычета можно будет в будущих периодах, когда гражданин вновь заплатит налог на доходы.

Главное правило, которое нужно запомнить, если есть право на имущественный и социальный вычет одновременно – остаток по последнему не переносится, поэтому его целесообразно заявлять в первую очередь. Сначала возвращаем деньги за лечение и обучение, потом – за квартиру и уплаченные проценты.

Если уплаченного НДФЛ недостаточно для возврата всей заявленной суммы, остаток налогового вычета переносится на последующие налоговые периоды.

Пример

https://www.youtube.com/watch?v=zP6JGOkCxwg

Имущественный налоговый вычет можно заявить по расходам на:

- Строительство или приобретение жилья (дом, квартира, комната (доля в них));

- Покупку земельного участка под строительство или уже с расположенным на нём объектом жилой недвижимости;

- Выплату процентов по кредитам, выданным на строительство или приобретение недвижимости, а также выплату процентов по кредитам, полученным для перекредитования ранее взятых кредитов на строительство или приобретение недвижимости;

- Работы, связанные с отделкой или ремонтом жилья (в случае если оно было приобретено по договору без отделки), а также на разработку проектной (сметной) документации и приобретение отделочных материалов;

- Проведение на жилой объект электричества, воды, газоснабжения и канализации.

Имущественный налоговый вычет не предоставляется в случае если:

- Жилая недвижимость была куплена у взаимозависимых по отношению к налогоплательщику лиц (супруг, близкие родственники, работодатель и т.д.).

- Строительство (приобретение) жилой недвижимости было оплачено другими лицами или с использованием бюджетных средств (материнского капитала, судсидии и т.д.).

- Право на вычет было реализовано ранее.

Никаких ограничений по срокам получения имущественного вычета нет, поэтому воспользоваться им можно абсолютно в любой момент времени, даже если недвижимое имущество было приобретено давно.

Самое главное чтобы на руках были документы подтверждающие право собственности и расходы, связанные с приобретением недвижимого имущества.

Также важно заметить, что подоходный налог можно вернуть только за последние три года. Например, если квартира была куплена в 2011, то в 2017 вернуть деньги можно только за 2014, 2015 и 2016 годы.

Весь неиспользованный остаток имущественного вычета, переносится на следующий год, поэтому возвращать его можно до тех пор, пока не будет исчерпана вся сумма целиком.

По закону имущественный вычет можно получить также через работодателя. В этом случае с заработной платы перестанет удерживаться подоходный налог по ставке 13%.

Главная особенность такого способа заключается в том, что для получения вычета не нужно дожидаться окончания года (как в случае с налоговой), а подать заявление на вычет можно сразу после возникновения права на него.

Как в одной декларации подать несколько вычетов

Чтобы было понятно, как заявлять имущественный и социальный вычет в одной декларации, а также другие компенсации, покажем пример заполнения 3-НДФЛ в части возврата налогов из бюджета.

Откройте программу «Декларация», задайте основные условия, сведения о декларанте и доходах, после чего перейдите во вкладку, где можно запросить компенсацию.

Как оформить имущественный возврат{q} Проставьте галочку в верхней части экрана, указав, что нужно предоставить льготу, затем укажите купленный объект – один или несколько.

Чтобы совместить имущественный и социальный вычет, перейдите во вкладку «Социальные» и тоже проставьте галочку, затем – укажите суммы расходов.

Заявить компенсацию на ребенка удастся в соответствующей вкладке – все так же проставляем галочку в графе «Пересчитать…», указываем число детей. Делать это нужно, если льготой не воспользовались ранее по месту работы.

Аналогично заявляем льготу по ИИС.

За какой период можно получить налоговый вычет

До 2014 года условия применения имущественных вычетов существенно отличались от нынешних. Согласно действующей тогда редакции ст. 220 НК РФ, воспользоваться вычетом можно было лишь один раз в жизни по одному объекту, даже если стоимость его была меньше лимита, т.е. неиспользованный остаток вычета попросту «сгорал» (сейчас вычет действует, пока не будет выбрана вся его сумма, независимо от числа сделок).

Пример

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Как рассчитать переходящий остаток по имущественному вычету если нет». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В налоговом положении четко указано, в каких двух случаях нет возможности выплатить-или родственные связи покупатель-продавец или за счет бюджета и была была была, т.е. не свои средства. Если налоговая не права, куда можно пожаловаться и их заставить выплатить, каков порядок действий{q}

Вправе ли гражданин получить имущественный налоговый вычет{q} Пример: Гражданин продает имущество, … имущества{q} Вправе ли гражданин получить имущественный налоговый вычет{q} Для ответа на этот … гражданин имеет право на получение имущественного налогового вычета при продаже имущества (пп. … Налогового кодекса РФ).

Покупка недвижимости – важный и желанный шаг в жизни каждой семьи. Но данное событие всегда связано с существенными финансовыми тратами. Для того чтобы поддержать семьи, решившие улучшить жилищные условия и обзавестись собственным жилье, государство предоставляет гражданам право вернуть часть потраченных средств.

Получить налоговую компенсацию можно как при покупке жилья за собственные средства, так и в случае привлечения кредитов. Законодательство не ограничивает источники финансирования: вычет можно получить как при оформлении банковского кредита, так и получении займа от застройщика при покупке доли в новостройке в рассрочку.

Налогоплательщик в 2007 г. приобрел квартиру стоимостью 3 млн. рублей. Общая сумма доходов налогоплательщика за 2007 г. составила 1,5 млн. рублей.

В случае, если на основании Декларации заявляется имущественный налоговый вычет по расходам по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации после 01.01.

Фактическая сумма произведенных расходов на приобретения жилья — является размером налогового вычета, равного стоимости квартиры, или 2 млн. руб., если стоимость превысила эту сумму.

В разделе «вычет по предыдущим годам» нужно указать суммы, которые заявитель получил за прошедшие налоговые периоды.

РФ в части возможности получения имущественного налогового вычета в размере доходов, полученных налогоплательщиком … /81170 Налогоплательщик не вправе применить имущественный налоговый вычет, предусмотренный подпунктом 1 пункта 1 … Налогоплательщику не может быть предоставлен имущественный налоговый вычет, предусмотренный подпунктом 4 пункта 1 …

В пп. 2.10 Листа И декларации по НДФЛ указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

Вот перечень программных действий, которые стоит проделать, для того, что бы вы получили возможность, заполнять и вводить в дальнейшем, нужные для вас для данные, для заполнения 3-ндфл.

В действующих законодательных актах часто можно встретить понятия однократности и многократности права на вычет. Человеку, неподкованному в вопросах законодательства и налогообложения, зачастую нелегко разобраться в этих понятиях. Мы же постараемся разъяснить все простым, доступным языком.

Следует учесть также, что сумма значений пп. 2.8 и 2.9 не должна превышать значение пп. 2.7 , а сумма значений пп. 2.1 , 2.5 , 2.8 и 2.10 не должна превышать предельного размера имущественного налогового вычета, на который налогоплательщик имеет право.

В 2006 году возвращала имущественный вычет с однокомнатной квартиры, вернула не всю сумму, остаток так и остался. Сейчас вернуть очень трудно, квартира продана в 2007, документы на нее не все есть. Могу ли я вернуть имущественный вычет с дома пробретенного в 2015 году частично в ипотеку.

Для того, чтобы вписать сумму в графу «переходящая сумма» нужно просуммировать те затраты, с которых не вычитались 13 процентов. Именно эта цифра и станет переходящей. Допустим, с машины за 1 500 000 рублей уже вычитали налог, так вот оставшаяся сумма — помимо налога, станет переходящей.

Срок ответа устанавливается индивидуально в каждом органе фискальной службы и, как правило, составляет 14 календарных дней (2 недели), но не должен превышать 30 дней. Способ №2. Получение информации из декларации. Если у Вас сохранилась копия предыдущей декларации, подаваемой Вами на получение первоначального вычета, то узнать остаток суммы у Вас не составит труда.

Если налоговый вычет не был использован, работодатель не применил налоговый вычет, то вы вправе обратиться в Налоговую инспекцию по месту жительства в следующем году, подав заявление об уплате излишне уплаченного налога с декларации по форме 3 НДФЛ и справка по форме 2 НДФЛ, а также документами, на основании которых попросите предоставить налоговый вычет.

Директор в начале года попал в аварию, страховая компания возместила ущерб, но налог с этих выплат не удерживала. Должен ли директор подать декларацию 3-НДФЛ и включить эту сумму в доходы{q}

Доброго вам времени суток. Вы можете Получить налоговый вычет после увольнения обратившись в налоговую инспекцию. Желаю удачи в решении вашего опроса.

Мы подаем 3 ндфл для получения последнего остатка имущественного за квартиру, не получается заполнить приложение №7 расчет имущественного налогового вычета за квартиру. Сумма имущественного налогового вычета за предыдущие года меньше чем доход за этот год.

https://www.youtube.com/watch?v=ppIK7SvaoC0

https://www.youtube.com/watch?v=ppIK7SvaoC0

Исходные данные: Иванов И.И. в 2018 году купил 1/2 доли квартиры, право на которую зарегистрировано 14.11.2018. При этом для покупки доли был взят кредит.При определении размера налоговой базы по НДФЛ, налогоплательщик, в соответствии с п. 1 ст. 220 НК РФ, имеет право на получение имущественных налоговых вычетов.

-

Предельный размер вычета — 2 000 000 руб.. Вернуть можно до 13% от понесенных расходов, но не более 260 000 рублей (без учёта суммы переплаты ипотечному кредиту).

Если квартира приобретается в браке после 2014 года, то каждый из супругов может получить вычет в размере 2 000 000 руб. Итого вычет на семью будет равен 4 000 000 руб.

- За один год можно вернуть денег не больше, чем было перечислено в бюджет подоходного налога по ставке 13%, но возвращать налог можно в течение нескольких лет до тех пор, пока не будет получена вся сумма целиком (260 000 руб.).

-

С 1 января 2014 года ограничение, связанное с получением имущественного налогового вычета только по одному объекту недвижимости, было отменено.

Поэтому, для объектов, по которым свидетельство о регистрации права собственности (акт приема-передачи) было получено после 01.01.2014 г., вычет можно использовать до тех пор, пока он не будет израсходован полностью (по неограниченному количеству объектов недвижимости).

-

Вычет по расходам на выплату процентов по ипотеке, предоставляется только по одному объекту недвижимости (даже при условии, что они были приобретены после 1 января 2014г.).

Размер «ипотечного» вычета — 3 млн. руб., если недвижимость приобретена после 2014 года и неограниченный — если до 2014 года. Таким образом, по квартире, приобретенной до 2014 года можно будет вернуть 13% со всей переплаты по кредиту, а после 2014 года — лишь с 3 000 000 руб.

Обратите внимание, вычет по ипотечным процентам с 2014 года может заявляться отдельно от основного вычета, если ранее в его состав он включен не был. До 2014 года получить вычет по расходам на погашение ипотечных процентов можно было лишь в составе основного вычета и отдельное его заявление не предусматривалось.

-

При покупке имущества в общую долевую собственность до 01.01.2014 г. вычет распределяется между собственниками, согласно доли каждого из них (исключение составляет приобретение жилья в совместную собственность с несовершеннолетними детьми, при котором распределение вычета по долям не требуется). Размер вычета составляет 2 млн. руб. на объект жилой недвижимости.

При покупке имущества в общую совместную собственность до 01.01.2014 г. вычет распределяется согласно договоренности между супругами и также не может превышать 2 млн. руб. в целом по приобретенной недвижимости.

С 2014 года вычет предоставляется по фактически произведенным расходам на покупку жилья вне зависимости от формы собственности, в которую оно оформлено. Размер вычета составляет по 2 млн. руб. на каждого собственника. При этом не имеет значения размер доли совладельца имущества. Каждый из сособственников может заявить вычет по своей доле в сумме не более 2 млн. руб.

- В случае если жилье приобретено в браке, неважно на кого из супругов оформлены документы и кем произведена оплата жилья. Если один из них не имел доходов в отчетном периоде при подаче документов на вычет необходимо составить заявление о распределении расходов между супругами.