Если кредит вовремя не погашается, к должнику может быть применена ответственность следующих категорий:

Задержка в оплате кредита

Если кредит вовремя не погашается, к должнику может быть применена ответственность следующих категорий:

- финансовая – в виде уплаты пени в процентном отношении к сумме долга или в твердой сумме, а также принуждение к досрочному погашению кредита полностью;

- имущественная – обращение взыскания на движимое и недвижимое имущество, взыскание за счет средств на банковских счетах;

- уголовная – наложение штрафа, заключение под арест, применение принудительных работ и пр.

Прежде чем применять санкции, кредитное учреждение обычно принимает другие, более мягкие меры воздействия на должника.

Они могут носить характер:

- предупреждения – звонки, напоминания о сроках оплаты, письма и т. д.;

- влияния на репутацию – внесение негативной информации о должнике в Бюро кредитных историй (БКИ);

- передачи долга другим лицам, а именно – коллекторскому агентству, которое взыскивает долги гораздо жестче;

- судебной защиты собственных интересов – подача иска.

Каждый из способов заслуживает отдельного рассмотрения.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Последствия невыплаты кредитных обязательств:

- первое, что происходит при просрочке в оплате, – ухудшается кредитная история. Каждый предоставленный заемщику кредит отражается в системе, где хранится информация о виде займа, его сроке и других условиях, а также и о самом заемщике. То, насколько строго заемщик соблюдает условия погашения кредита, отражается в его личной истории. Общая база данных содержится в БКИ. Все солидные кредитные учреждения выдают займы только после уточнения кредитной истории заявителя. Если окажется, что полученные ранее займы погашались с нарушениями сроков, шансы на получение кредита на выгодных условиях значительно снижаются. Как правило, заемщики, допустившие подобные нарушения, могут рассчитывать только на кредит с крайне высокой процентной ставкой. Многие банки таким заемщикам просто отказывают;

- условия кредитного договора могут включать начисление пеней и штрафов за допущенные просрочки во внесении платежей. Микрофинансовые кредитные учреждения нередко предусматривают начисление пени в размере от 1% до 3% суммы долга ежедневно. При таком подходе заемщики, допустившие просрочку, в конечном итоге сталкиваются с необходимостью погасить долг, вдвое превышающий полученную ранее сумму;

- если просрочка оплаты длится долгое время, то есть превышает 3 месяца, кредитная организация вправе продать долг третьим лицам, то есть коллекторскому агентству. Нужно помнить, что методы взыскания у коллекторов отличаются неоправданной жесткостью и могут включать угрозы, оскорбления и даже физическое воздействие. Что предпринять, если долг продан коллекторам, можно узнать здесь;

- если сумма непогашенного долга велика, банк вправе обратить взыскание на имеющееся у заемщика имущество. Если кредит предусматривал залог, речь будет идти о заложенном имуществе. Если же залога не было, имущество может быть изъято судебными приставами на основании исполнительного листа по решению суда. В счет погашения долга могут изыматься недвижимость, автомобиль и прочее дорогостоящее имущество. Что предпринять в таком случае, можно узнать из этой статьи;

- при задолженности, превышающей 100 000 руб. органы охраны правопорядка вправе изымать у должника водительские права. Этот порядок был введен в 2016 году и касается неуплаты алиментов и задолженностей по кредитам. С обзором законодательства в этой сфере можно ознакомиться здесь;

- негативные последствия наступают не только для самого должника, но и для его поручителя. Если такое лицо является участником кредитного договора, то в случае просрочки в оплате погашение будет производиться за счет его средств;

- должник может лишиться права покидать территорию страны, его банковские счета могут подвергаться аресту до полного погашения суммы долга.

В связи со всем изложенным при невозможности своевременного внесения платежей рекомендуется не бездействовать, а принимать меры для решения проблемы.

Уголовная ответственность при невыплате займа для физических лиц

Наказание за невозврат кредита в Украине во всех банках похож. Если речь идет о потребительском кредите на небольшую сумму, чаще всего применяют штраф и пеню; для ипотечного – арест и продажу имущества; для договоров с поручительством могут предъявить претензии к поручителю.

Не предусмотренные соглашением действия банка при невыплате кредита не могут быть реализованы, т.е. если уже произошла передача кредита коллекторам, на фразы «Не оплатите, в четверг оштрафую на 2000 грн», можно не реагировать.

Это самое серьезное последствие, к которому может привести нарушение договорных обязательств перед банком. Однако далеко не всегда невыплаты по кредиту приводят к тюремному сроку. Стоит учитывать, что наказание предусмотрено только за умышленные действия, если заемщик целенаправленно использует мошенническую схему. Это подразумевает, что обращаясь за кредитом, погашать долг клиент не планирует.

Если же заемщик оказался в трудной денежной ситуации и не в состоянии рассчитаться с долгами по причине потери платежеспособности, привлечь его к уголовной ответственности будет достаточно трудно. В качестве смягчающих обстоятельств суд воспримет:

- заявление, поданное в банк, с указанием причин невозможности в короткие сроки погасить долг;

- попытку сократить сумму задолженности регулярными небольшими выплатами;

- сотрудничество заемщика с кредитором и отсутствие желания скрыться от обязательств.

Представители делового мира нередко обращаются в банк за получением кредитных средств на развитие бизнеса. В таком случае проблем с возвратом обычно не возникает. Другое дело – получение ссуды для спасения от банкротства. Эта вынужденная мера далеко не всегда заканчивается успешной выплатой по займу.

Серьезные проблемы ждут предпринимателей-неплательщиков в случае подачи при обращении за кредитом ложных сведений о положении предприятия (финансовом и/или хозяйственном). Привлечь к уголовной ответственности могут и заемщиков, чьи действия привели к серьезным денежным потерям для кредитора (при ущербе, превышающем 2,25 млн. рублей).

Уголовного наказания можно избежать, исправно осуществляя выплаты по кредиту.

Случаи, когда человек берет в банке кредит на определенные нужды, а затем не оплачивает его – не так уж и редки. При этом регулярные уведомления и предупреждения от банка о необходимости платить требуемую сумму будут совершенно бесполезными, если человек даст понять, что не собирается платить.

Как правило, при неуплате долга банк ожидает 60 дней, а затем переходит к более решительным действиям по отношению к неплательщику. При этом большинство из них не особо задумывается, что грозит за неуплату кредита, если вы вдруг перестанете платить. Итак, давайте узнаем подробно, чем грозит неуплата кредита заемщику.

Естественно, неуплата долга по кредиту может быть следствием финансовых проблем или прочих форс-мажоров, если человек перестал работать и не может платить по счетам. Но банки дают человеку определенные срок на решение этих проблем, чтобы в течение двух месяцев он мог собрать требуемую сумму и, если он не смог найти выход, тогда к нему применяются более радикальные методы.

Затем, через два месяца, если человек ничего не заплатил, то банк имеет право подать на него жалобу в коллекторное агентство, которое затем и будет взыскивать долги с него. Однако, такое обращение – уже крайняя мера, если сотрудники банка видят, что человек старается собрать сумму, то к этому методу не прибегают.

При желании заемщика, в банке могут пересмотреть расписание выплат, это возможно, если разбить выплаты на более длительный срок и на более приемлемые суммы, а также будет проведена разъяснительная беседа на тему того, что грозит за неуплату кредита.

Естественно, при разных долгах и длительности срока неуплаты ответственность, которая грозит, будет разной. Однако нередко случается так, что в коллекторную компанию передают данные людей, у которых не такие уж и крупные долги, в некоторых случаях пеня была настолько незначительной, что человек мог даже о ней забыть.

Полезная информация

Но выявить настоящих мошенников зачастую бывает непросто. Согласно действующему законодательству, мошенником считается лицо, которое овладевает чужим имуществом, применяя при этом обманные схемы и, если он отказывается погашать долг.

- оформляет кредит по поддельным документам;

- не предоставляет о себе полную или правдивую информацию;

- не платит регулярные взносы.

Очень часто факт мошенничества обнаруживается уже на последнем этапе, когда банку или коллекторной службе следует взыскать долг, но обнаруживается, что взыскивать не с кого.

- предоставление неверных сведений при получении кредита;

- хищение в размерах от 1,5 млн. рублей и выше;

- хищение в особо крупных размерах от 6 млн. рублей.

- штраф в эквиваленте годового дохода человека;

- штраф в размере до 120 тысяч рублей;

- год исправительных работ;

- принудительные работы сроком на два года;

- два года лишения свободы условно;

- 360 часов принудительных общественных работ;

- 4 месяца нахождения под арестом.

Случаи, если люди признавались виновными по статье за мошенничество, в судебной практике существуют. Однако, чтобы предъявить обвинения в мошенничестве, факт самого мошенничества следует сперва доказать. Наиболее весомый аргумент, за который грозит ответственность – это злоупотребление доверием сотрудников банка и последующая неуплата долга.

Уголовная ответственность против мошенника может быть открыта как при участии кредитной структуры, так и без такового.

Важная информация

Заявление против мошенника может быть подано от имени коллекторов, сотрудников банка или же ревизоров банковской структуры, обнаруживших факт мошенничества.

- сумма полученного кредита была менее 1,5 млн. рублей без штрафов, пени или процентов;

- если заемщик поначалу платил регулярные взносы, а затем резко перестал;

- при условии отправления в банк уведомления о наличии финансовых проблем и об обязательстве возобновить платежи при первой возможности;

- если уровень дохода заемщика при получении кредита был завышен не слишком существенно;

- если кредит оформлялся под залог имущества.

Неуплата долга по кредиту может быть следствием как мошеннических действий, так и по причине отсутствия средств у заемщика.

Обратите внимание

Мошенник отличается тем, что он использует для получения кредиты чужие документы, использует неправильные данные и, впоследствии, не ищет возможности выплатить кредит, скрываясь от преследования.

А вторая категория должников – это обычные люди, которые, в силу объективных причин, попали в трудную ситуацию и не могут выплатить кредит. При этом они всячески пытаются заверить банк и коллекторов, что при удобном случае они непременно вернут сумму и никуда не скрываются.

В таких ситуациях обязательно следует прийти в банк и обсудить вариант отсрочки платежа по кредиту на приемлемых для обеих сторон условиях, но чтобы рано или поздно она была внесена на счет банка.

Если кредит был взят под залог имущества, то в случае его неуплаты, кредитор имеет право выставить его на продажу в кратчайшие сроки. Иногда проведения аукциона нужно добиваться через суд. Но желательно не доводить дело до проведения аукциона, поскольку имущество (автомобиль, квартира и прочее) может быть продано за копейки и при этом вырученная сумма далеко не всегда способна перекрыть требуемый долг перед банком.

Иногда суд может обложить зарплату заемщика взысканием, вследствие чего он будет обеспечен лишь прожиточным минимумом, остальная же часть средств будет автоматически взыскиваться в пользу кредитора.

Полезные советы

И напоследок, поделимся с вами полезными советами, чтобы не попасть в долговую яму при получении кредитных средств и не иметь проблем с законом.

Итак, если вы все-таки решились на получение кредита, не рубите сплеча. Обязательно подробно расспросите менеджера банка об условиях кредитах и всех его сопутствующих условиях. Узнайте, какова кредитная ставка, какие будут комиссионные, составьте удобный для вас график выплат по кредиту.

Если вы берете кредит на крупную сумму, например, на приобретение автомобиля или квартиры, хорошо оцените свои финансовые возможности. Вы можете обмануть менеджера, завысив сумму своих доходов, но, если вы внезапно потеряете работу или источник дохода, позволяющий поначалу платить нужную сумму каждый месяц, то впоследствии вы будете иметь очень серьезные проблемы.

Также не помешает походить по нескольким банкам и подробно узнать условия получения аналогичного вида кредита в каждом из них. Иногда условия могут кардинально отличаться друг от друга.

Полезная информация

Одна из ключевых ошибок многих заемщиков – это невнимательное прочтение кредитного договора. Обсудите подробно с менеджером пункты, которые вас больше всего смущают. В некоторых случаях в договоре «зашиваются» скрытые платежи, о которых не идет речи изначально и вам нарочно их не озвучивают при выдаче кредита.

Итак, вы узнали, чем грозит неуплата кредита. Хорошо подумайте, хотите ли вы иметь подобные проблемы, или же относитесь более внимательно к получению кредитов.

Дело дошло до суда

Общеизвестно, что действия коллекторов зачастую не укладываются в рамки правовых норм. Должнику нужно помнить, что наличие долга не является основанием для нарушения его прав и законных интересов кем бы то ни было.

Закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности…» № 230-ФЗ от 03.07.2016 г. в этом случае максимально защищает должника от неправомерных действий взыскателя.

Согласно его положениям, в случае просрочки по кредиту коллекторы могут:

- общаться с должником посредством телефонной связи направлять ему письма в формате смс;

- посещать должника по месту его жительства;

- направлять должнику письма с помощью почтовой связи на адрес, указанный в договоре кредитования.

Закон налагает строгий запрет на применение угроз, насилия и шантажа. Применение разрешенных мер воздействия на должника строго ограничено временем суток.

Обратите внимание! Звонки и рассылка смс-уведомлений запрещены в период с 22.00 до 8.00 в будни и с 20.00 до 9.00 в выходные дни. Если это правило нарушается, пострадавшее лицо вправе обратиться с жалобой в Прокуратуру.

Если поведение коллекторов укладывается в рамки предписанных законом правил, общаться с ними нужно спокойно, без излишней нервозности. Обычно звонящие задают вопросы относительно суммы задолженности по кредиту и причин ее возникновения.

Также должника просят сообщить, когда он сможет погасить долг. На вопросы нужно отвечать уверенно, не пытаясь исказить информацию.

Если коллекторы позволяют себе использовать угрозы, к примеру говорить о лишении свободы, должнику следует сообщить, что он изучил законодательство в этой сфере и знает, какие последствия возможны, а какие – нет (см. что делать, если угрожают коллекторы).

Санкции за неуплату может налагать только суд, а вовсе не коллекторское агентство. Судебное рассмотрение занимает достаточно времени. Кроме того, суда коллекторы обычно избегают, рассчитывая на добровольную оплату долга.

Важно правильно общаться с коллекторами, чтобы не стать «жертвой» постоянных манипуляций. Главное правило – договориться на оплату (не нужно обещать большего, чем можете оплатить) и обязательно внести ее. Желательно, чтобы платежи были каждые 3-14 дней, именно на столько коллекторы чаще всего дают отсрочку.

Важно также не вестись на провокации, повышать голос, грубить, бросать трубку – звонки будут до тех пор, пока не будет договоренности на оплату. Блокировать или менять номера смысла нет – актуальный номер будет найден. Обещать и не платить – не вариант. Терять доверие не стоит и лучше платить стабильно, пусть даже и небольшими частями.

Являться на судебные заседания не обязательно, если вы согласны с суммой долга. Если нет, представляйте суду свои расчеты, квитанции и оспаривайте доводы истца. Даже если не посещать заседания, суд может вынести заочное решение в пользу истца, а для его выполнения дело после перейдет в исполнительную службу.

Только исполнители имеют законное право описывать, арестовывать и конфисковать имущество, а после продавать его с публичных торгов. Конфискации подлежит заработная плата и стипендия, банковские счета, депозиты, автомобили, дома, квартира, техника. Перечень имущества, которое нельзя арестовывать, предусмотрен в Постановлении Кабинета министров Украины. Если имущество приобретено в браке, конфискации подлежит ½ его части.

Согласно гражданско-процессуальному законодательству дело не может рассматриваться судом не более 2-х месяцев, но на практике рассмотрение может продолжаться даже несколько лет. Перенос судебных заседаний может быть инициирован сторонами путем подачи ходатайства в случаях, когда нужно предоставить доказательства (время на их получение), вызвать свидетелей, время на расчёты и т.п. В одном случае могут оттягивать дело специально, в другом – действительно по необходимости.

Последний вариант – самый оптимальный, доступный и быстрый. Онлайн-сервисы стали очень популярны в Украине, потому что предлагают условия выгоднее, чем банки и практически не отказывают в выдаче. Большинство из них кредитуют в режиме 24/7.

Получить кредит без справки о доходах можно, например, в МайКредит. Максимальная сумма к выдаче для новых клиентов – 3000 грн, для повторных – до 10000 грн. Такой суммы будет вполне достаточно, чтобы если не погасить долг полностью, то хотя бы внести частичный платеж и повысить доверие к себе со стороны кредитора.

Чтобы занять денег в интернете, понадобится всего 20 минут, по истечении которых средства автоматически засчитываются на карту. Сервис предлагает выгодные условия и программу лояльности (скидка до 20%). Чтобы получить средства на карту, достаточно заполнить заявку, указав ФИО, номер карты и мобильного телефона.

Сервисы постепенно вытесняют банковское кредитование и действительно помогают быстро решить финансовые проблемы.

Чего не может делать банк

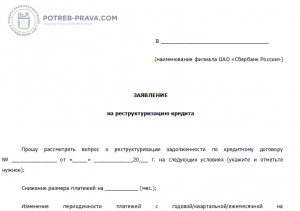

Первый шаг – обратиться банк, подтвердить документально свою неплатежеспособность и попросить:

- кредитные каникулы;

- уменьшение суммы путем увеличения срока кредитования;

- заключить договор на реструктуризацию.

Еще вариант – перекредитоваться в другом банке (воспользоваться услугой рефинансирования). Для этого нельзя допускать просрочек, начисления штрафов.

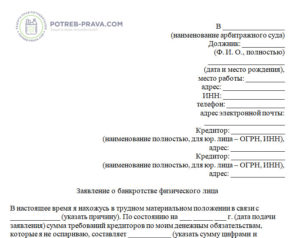

Если вы должны кредитору больше 500 тыс. рублей, подумайте об объявлении себя банкротом. Для этого обращаются в судебный орган с соответствующим заявлением. Вам предложат несколько способов урегулирования ситуации:

- ежемесячное списание половины объема любого дохода до момента погашения долга;

- продажа вашего недвижимого или ценного имущества с торгов;

- реализация обеспечения по кредиту.

Внимание! Если ваше имущество добровольно или принудительно будет продано банком, но вырученных средств не хватит, чтобы покрыть долг, с вас все равно снимут все обязательства по кредиту.

Крайний способ, которым может воспользоваться должник – это дождаться, когда

по оформленной ссуде. По российскому законодательству он составляет 3 года. За это время вам нельзя общаться с представителями банка по телефону или впускать их домой, отвечать на письма и уведомления, реагировать на смс-сообщения. Кстати, на работу к вам тоже могут прийти – имейте это в виду. Если в ходе телефонного разговора вы согласитесь с наличием долга или подтвердите сумму, которую требует кредитор, просрочка будет перенесена уже на эту дату. Соответственно срок давности будет отложен, что не в интересах должника.

Спустя три года банк уже не сможет через суд стребовать с вас сумму денег. Но продолжит звонить, слать уведомления. Также сможет передать ваш долг коллекторам – полностью или нанять их, договорившись о выплате процента от возвращенной суммы.

Учитывая все возможные способы уклониться от возврата банковской задолженности, можно точно сказать – легких и безопасных нет. В случае возникших проблем лучше обратиться в банк, описать ситуацию и постараться официально закрыть свой кредит.

Должников нередко интересует, действительно ли при наличии долга по кредиту можно попасть в тюрьму.

Имейте в виду! Уголовный кодекс РФ в статье 177 действительно предусматривает ответственность за совершение такого деяния в злостной форме.

При этом предусматриваются такие санкции:

- наложение штрафа размером до 200 тыс. руб.;

- применение обязательных работ продолжительностью до 80 часов;

- применение принудительных работ сроком до 2 лет;

- наложение ареста сроком до 6 мес.;

- лишение свободы сроком до 2 лет.

Итак, лишение свободы действительно фигурирует в списке мер наказания. Но применяться оно может только в случаях, когда выявлено злостное уклонение от погашения долга по кредиту в особо значительном размере. Под злостностью понимаются умышленные действия должника.

Обычно коллекторские агентства используют давление на должника. Судебные приставы обладают правами ареста средств на счетах и обращения взыскания на имущество гражданина.

УК РФ предусматривает также ответственность за преднамеренное банкротство (ст. 196). За такое деяние предусмотрен штраф в размере до 200 тыс. руб., а также, в особых случаях, лишение свободы на срок до полугода. Речь здесь идет об умышленном уклонении от выполнения обязательств по уплате долга или кредита.

Ответственность предусматривается как в отношении организации-должника, так и физического лица. Наказание в каждом случае определяется степенью вины должника и тяжестью проступка. Судебная практика знает случаи применения в подобных случаях наказания в виде лишения свободы.

Закон позволяет осуществлять погашение долга за счет квартиры только в том случае, если она не является единственной жилой недвижимостью в собственности должника.

Если других мест для проживания у гражданина нет, изъять квартиру нельзя. Не следует надеяться, что долг по кредиту будет забыт, если нет имущества для реализации с торгов.

При наличии судебного решения приставы применяют различные способы взыскания, в том числе:

- после запроса в налоговый орган обращаются к работодателю должника и удерживают суммы из его зарплаты;

- запрашивают сведения о счетах должника и налагают арест на средства на них. Это правило не касается счетов, предназначенных для социальных платежей в адрес гражданина;

- описывают движимое имущество, за исключением личных вещей и продуктов питания: бытовую технику, электронику, мебель и пр.;

- налагают запрет на выезд гражданина за рубеж.

Нарушение кредитополучателем обязательств по соглашению вынуждает финансовую организацию принимать меры для возврата денег. Обычно банк действует по следующей схеме:

- Начисляет пеню за просрочку выплат;

- Увеличивает процентную ставку;

- Выдвигает требование о полном погашении долга;

- Обращается к коллекторам за помощью в решении проблемы;

- Передает дело в суд.

Если гражданин предоставил банку ложные сведения или документы, финансовое учреждение может обратиться также в полицию – в отдел ОБЭП.

Когда вы берете кредит, на вас возлагаются обязательства по его возврату. Любые обязательства подразумевают наличие санкций, которые могут быть применены в случае их невыполнения. Не будут являться исключением и кредитные. В нашей статье мы в полном объеме ответим на конкретный вопрос, чем грозит неуплата кредита.

Многие заемщики, оказавшись в тяжелом материальном положении и потеряв возможность выполнять обязательства по кредиту, подвергаются всяческим угрозам и запугиваниям банков и коллекторских организаций.

Неспроста они в ярких красках рассказывают о страшных последствиях, которые несет неуплата кредита банку – большинство напуганных людей бегут за еще одним кредитом или спешат продать свое имущество, чтобы погасить задолженность. Чтобы не попасть на подобную «удочку», необходимо четко знать свои права и реальные последствия неуплаты кредита в Украине.

Полезная информация

Во время оформления кредитного договора в большинстве банков вам расскажут, что в случае просрочки более 10 дней начнется начисление штрафов, а по истечению еще 5 суток, банк подает в суд. На деле ни один банк еще не подал в суд за неуплату кредита через 15 дней просроченного платежа. Для начала вас ждет упорный процесс напоминаний, названиваний и угроз.

На этом этапе банк может продать ваш долг коллекторской организации или другому банку. Очень часто банки не уведомляют об этом заемщика в надлежащей форме. Согласно законодательству банк обязан уведомить о продаже кредита письмом с мокрой печатью и подписью уполномоченного лица. Заемщик в свою очередь имеет право затребовать дополнительные документы: акт приема передачи, договор факторинга (продажи долга) и прочее.

Важная информация

Первым реальным последствием, с которым вы столкнетесь в результате неуплаты кредита, станет начисление штрафов. В каждом кредитном договоре предусмотрено начисление штрафов и неустоек в случае невыполнения заемщиком своих обязательств по выплате оформленного кредита. В среднем штраф будет составлять 0,5-1 % от суммы кредита за каждый просроченный день

Очень часто в процессе обслуживания кредитного договора появляются дополнительные неизвестные проценты и неустойки. Пытаясь несколько раз начислить одни и те же проценты, банк нарушает ст. 61 Конституции Украины. Более того, банки могут нарушать законодательство, открывая дополнительные счета для начисления неправомерных штрафов.

Обратите внимание

Дальнейшие действия банка будут зависеть от того, с каким видом кредита они имеют дело. Ипотеками и залоговыми кредитами банки занимаются в первую очередь. Согласно ст. 40 Закона Украины «Об ипотеке», обращение взыскания на любое жилое помещение, переданное в ипотеку, дает основания выселить всех жителей. Для данной процедуры банку не нужно судебное решение, обращение взыскания проводится согласно условиям ипотечного договора.

Что касается кредитов с залоговым имуществом, то здесь взыскание может произойти только по решению суда. При наличии такого решения взыскание залогового имущества производится государственной исполнительной службой.

Чаще всего залоговое имущество продается с аукциона по заниженной цене. Деньги от продажи передаются кредитору для погашения задолженности. Если же сумма оказалась больше, чем долг по кредиту, остаток возвращают заемщику, если меньше – взыскание обращается на любое другое имущество должника.

По мелким беззалоговым потребительским кредитам банк обращается в суд крайне редко. Даже если суд полностью удовлетворит требования банка, но у заемщика не окажется ни собственного имущества, ни активов, банк сможет рассчитывать только на определенный процент с его официального дохода.

А в случае отсутствия даже официального дохода, банк и вовсе может оказаться ни с чем, потратив при этом время и деньги на судовое разбирательство. Поэтому чаще всего проблемные мелкие кредиты банки просто списывают со своего резерва.

В какой ситуации вы бы не оказались, помните, что любое решение суда и неправомерное действие вашего кредитора вы всегда можете оспорить, подав встречный иск или апелляцию. Отстоять свои права перед банком в суде и сохранить свое имущество помогут квалифицированные юристы, работающие по программе «правовая защита заемщика».

Многих заёмщиков интересует вопрос: что будет, если не платить по кредиту Причем многие интересуются возможностью не платить по кредиту вообще, то есть взять кредит и не возвращать его банку.

Конечно, теоретически вы можете взять кредит и не возвращать его. Некоторые люди так и делают. Правда, прокатит это лишь один раз: после первых же просрочек по платежам ваша кредитная история будет сильно подпорчена. А это значит, что других кредитов практически во всех банках страны вам уже не видать. Поэтому взять кредит и не платить можно лишь однажды.

Какие последствия ожидают таких недобросовестных заёмщиков После того, как вы просрочите ежемесячный платеж по кредиту, с вами свяжется банк. Точнее, его сотрудники, ответственные за «выбивание» платежей по кредитам. Вам станут звонить, писать sms с напоминаниями о том, что вы забыли внести платеж по кредиту.

Полезная информация

Обратите внимание, что большинство банков имеет штрафные санкции за просрочки, поэтому, скорее всего, уже после первой просрочки к сумме вашего долга добавится еще некоторая сумма штрафа за просрочку.

Как снизить платеж

Если должник не уклоняется от выплат, но суммы ежемесячных платежей для него слишком велики, рекомендуется использовать услугу рефинансирования другим кредитным учреждением.

Это означает заключение нового договора кредитования с целью погашения текущего кредита, причем новый кредит предоставляется на более выгодных условиях. Речь может идти о более длительном сроке или низких процентах.

Наиболее выгоден такой подход для лиц, имеющих несколько займов. Их в этом случае объединяют в один с едиными условиями кредитования. Так можно существенно снизить переплату по кредиту.

Важно! Рефинансирование возможно лишь в том случае, когда у заемщика хорошая кредитная история, то есть отсутствуют долги, случаи просрочки и судебные разбирательства. В противном случае в рефинансировании, вероятно, будет отказано.

Не всегда должники полностью отказываются выплачивать оформленную ссуду. Многие стараются возвращать долг хоть небольшими суммами. Если размер ежемесячных взносов стал вам непосильным, сразу обращайтесь в банк. Вам могут предложить реструктуризацию или вариант перекредитоваться в другой финансовой организации.

Услуги рефинансирования предлагают не все банки – нужно будет искать. Ваш кредит переведут в другой банк на следующих условиях:

- под более низкий процент;

- увеличенный период возврата средств;

- возможно без страховки (она существенно увеличивает сумму кредитования).

Такая услуга хорошо выручит заемщиков, у которых открыто несколько ссуд. Вы сможете объединить все договора в один и выплачивать общий долг по сниженным ставкам. Таким способом получится уменьшить сумму ежемесячных взносов до посильного размера, и меньше переплачивать банку по процентам или начисленным штрафам за просрочку.

Заемщик сможет воспользоваться услугой рефинансирования только в том случае, если у него положительная КИ, отсутствуют штрафы или начисленные пени. Это значит, что у вас не должно быть просрочек по платежам или других проблем с банками. Также не допускаются случаи с банкротством или судебными тяжбами.

Последствия невыплаты кредита могут не применяться к должникам, которые смогли договориться с кредитором и найти выход из ситуации, например, когда речь идет о подаче иска в суд. Банку всегда легче и дешевле вернуть долг, когда заемщик сам что-то выплачивает (на досудебной стадии, даже если оплаты небольшие, зато стабильные и вносятся).

Неуплата кредита: возможные последствия для должника

Самое главное обстоятельство, из-за которого клиенты банков прекращают вносить деньги в срок, – снижение уровня платежеспособности. Он может ухудшиться по причине:

- продолжительной болезни;

- потери трудового места;

- рождения ребенка;

- снижения заработной платы;

- других семейных и жизненных обстоятельств.

Обычно в таких случаях банки готовы пойти навстречу клиентам.

Чтобы воспользоваться реструктуризацией долга, следует обратиться к специалистам учреждения с подтверждающими неблагоприятную материальную ситуацию документами. Это поможет избежать штрафных санкций.

Случаются и недоразумения, когда платеж был задержан по техническим или другим основаниям, не зависящим от заемщика (сбой в работе банкомата, ошибка специалиста и т.д.). В этом случае существенных последствий для клиента не предусмотрено, достаточно разобраться в ситуации и вносить дальнейшие выплаты в срок.

Важная информация

Если с банком ситуация гражданам примерно ясна, то в отношении микрофинансовых организаций порой возникает в головах ошибочное мнение, что если не выплачивать микрозайм, то ничего страшного не произойдет, подождут.

Прежде чем у микрофинансовой организации взять деньги взаймы, наверняка у каждого возникает мысль о том, что же будет, если вдруг у вас не окажется средств для своевременных выплат по кредиту. Ответ на вопрос “что будет” напрямую вытекает из ваших действий после того как вы осознали, что платить больше нечем.

Обратите внимание

Попытка договориться.

Самая частая ситуация это когда должник приходит в МФО с просьбой продлить срок выплат. Однако, будьте готовы к тому, что вас не погладят по головке и не скажут: “А, ну раз нечем сегодня оплатить, то принесите деньги завтра”. Вернее, не совсем так. Вам, конечно, продлят срок выплаты, но при этом будут начислены дополнительные проценты по просрочке. Сколько

Однако, если ваша репутация не настолько чиста или вы пришли в эту организацию впервые, то готовьтесь к внушительной переплате. Штрафы, которые начисляют микрофинансовые организации, могут в несколько раз превышать общую сумму займа. Таким образом переплаты могут составлять 200-300 процентов. Чем больше гражданин тянет время, тем большую сумму ему придется заплатить. Запомните это.

Коллекторские конторы.

Вторая по частоте ситуация это когда вы побоялись обратиться с просьбой продлить срок выплаты кредита и просто не выходите на связь с организацией. А ей нужно возвращать данные вам деньги. Что будет в этой ситуации Ничего для вас хорошего. Начнутся звонки с требованиями погасить задолженность, визиты к вам домой и по месту работы.

Полезная информация

И будьте готовы, что сор из избы будет вынесен сразу же после перепродажи долга. О ваших деяниях узнают не только родственники и коллеги по работе, что тут говорить, даже ваши соседи по расклеенным объявлениям у вашего подъезда поймут, что у вас проблемы. Таким образом давление от коллекторов усиливается давлением со стороны родственников и близких людей. В этом и есть суть психологической атаки коллекторских контор. Хорошо, если эта атака не перешла грань и не переросла в физическое преследование. На этом этапе лучше все таки связаться с организацией, которая дала вам деньги взаймы и договориться о мире. Конечно, вы можете и выдержать давление коллекторов, но тогда дело о вашей задолженности передадут в суд.

Судебная практика.

Важная информация

На самом деле, практика передачи в суд дела от МФО это редкий случай, так как зачастую расходы на разбирательство гораздо выше, чем долг по микрозайму. Если это произошло, то в этом случае вам не стоит уповать на милость государства. Оно не спасет вас от последствий невыплаты кредита. Выиграть данное дело для микрофинансовой организации не составит большого труда, так как договор подписывался обеими сторонами и там все ситуации по штрафам и начислению дополнительных процентов указаны.

Выигрыш заемщика заключается в том, что суд в большинстве случаев может списать существенные суммы, тем самым помогая выбраться из долговой ямы. То есть гражданин не выигрывает суд, а просто уменьшает сумму по долгу. После того, как МФО подал на вас в суд и выиграл дело, и вам по возможности снизили сумму выплат, она остается фиксированной, то есть проценты больше не будут начисляться. Процесс будут теперь контролировать не коллекторы и МФО, а судебные приставы.

Обратите внимание

Если и после этого у вас остались силы на сопротивление, то будет направлен запрос на место вашей работы. У вас будут удерживать 50% от общей суммы заработной платы до тех пор, пока микрозайм не будет погашен полностью. А если вы не имеете постоянной или официальной работы, будет описываться и арестовываться имущество и счета.

Есть, конечно, ситуации, когда должник не платит по причине увольнения с работы или проблем со здоровьем, но тогда МФО сама пойдет вам на встречу и даст время на реабилитацию.

Что же делать, если средств для выплаты займа нет Ответ здесь всего один — не усугублять ситуацию и как можно скорее договориться с микрофинансовой организацией.

Закон позволяет в определенных ситуациях арестовывать имущество должника. Если кредитный договор заключался с условием о залоге, эта процедура становится особенно простой.

Кредитор в таком случае может обратиться в суд с иском об обращении взыскания на заложенное имущество (см. могут ли забрать квартиру за долги).

Чем грозит неуплата по кредиту, виды административной ответственности за неуплату по кредиту, особенности продажи залогового имущества

Нередко договор кредитования заключается при условии предоставления залогового обеспечения в виде автомобиля. Если банк подаст соответствующий иск, суд вправе наложить на машину арест.

Следовательно, должник уже не сможет распоряжаться ею, в том числе продавать. Сокрытие имущества в этом случае карается уголовной ответственностью, поскольку считается злостным уклонением от погашения долга.

После вынесения судом решения судебные приставы описывают и изымают имущество, чтобы затем продать его с торгов. Деньги от продажи автомобиля используются для погашения долга. Оставшаяся часть суммы возвращается владельцу.

Имущество может быть арестовано даже в том случае, если залог в договоре не предусматривался. Арест используется тогда, когда иначе погасить долг невозможно.