- ШАГ 1: Определяемся с типом жилья

- ШАГ 2: Подбираем ипотеку по процентам

- ШАГ 3: Проверяем требования банка к заемщику

- Типичные проблемы

- ШАГ 4: Рассчитываем платежеспособность и необходимый доход

- Типичные проблемы

- ШАГ 5: Определяемся со сроком

- Пятый

- ШАГ 6: Определяемся с первоначальным взносом

- Готовим документы для банка

- ШАГ 9: Что делать после одобрения

- ШАГ 10: Важный момент по страховке

ШАГ 1: Определяемся с типом жилья

Перед началом процедуры оформления жилищного займа заемщику следует определиться, какую недвижимость он будет приобретать – квартиру в новостройке или уже готовое жилье. Каждый тип имеет свои плюсы и минусы, а также особенности получения ипотеки. Выбрать тип жилья необходимо для того, чтобы знать на какую программу подавать заявку.

Покупка квартиры в новостройке имеет существенные отличия от приобретения жилья на вторичном рынке. Процедура имеет достоинства и недостатки.

К плюсам относятся:

- Сравнительно низкая цена. Цены в среднем меньше аналогичных объектов вторичного рынка примерно на 20-40% и зависят от этапа строительства (чем раньше приобретается квартира, тем дешевле она будет).

- Покупка квартиры, где никто раньше не жил. Новое жилье имеет массу плюсов для потенциальных хозяев, так как им предоставляется возможность на свое усмотрение и вкус обустроить жилплощадь (сделать подходящий ремонты, выбрать мебель и предметы интерьера).

- Возможность еще на этапе строительства договориться с застройщиком об индивидуальном проекте. Можно обсудить нужную планировку, качество отделки и иные свойства.

- Юридическая чистота сделки. Новое жилье в юридическом смысле отличается прозрачностью. Обычно такие объекты продаются напрямую у компаний-застройщиков, готовых предоставить полный комплект нужных документов.

- Периодические акции и скидки от компаний-партнеров банка.

В целях увеличения объемов кредитования и стимулирования продаж клиентам часто предлагается ипотека по сниженной процентной ставке на приобретение объектов в ряде компаний.

Минусы:

- возможность покупки квартиры только у аккредитованной конкретным банком строительной компании, что сужает выбор;

- вероятность задержки сроков сдачи дома в эксплуатацию (что часто бывает даже у проверенных девелоперов), что отодвигает переезд на неопределенное время;

- проведение ремонтных и отделочных работ, обустройство, требующие дополнительных вливаний денег и время.

Вторичным считается жилье с уже оформленным свидетельством о праве собственности. При этом год постройки значения не имеет. Есть такое свидетельство, значит недвижимость вторичная.

Основными преимуществами ипотечного кредитования вторичного жилья являются:

- Свобода выбора приобретаемого объекта (вы сами выберете, в каком районе, у какого продавца и какое жилье покупать жилье).

- Возможность полного контроля в процессе покупки (можно проверить все коммуникации, качество ремонта, технические и эстетические свойства жилплощади).

- Возможность заселиться в квартиру без ожидания.

- Более лояльное отношение кредитных учреждений при покупке вторичного жилья.

Недостатки:

- высокая стоимость, обусловленная наличием ремонта, коммуникаций, мебели;

- вероятность возникновения юридических проблем (вторичные квартиры сложнее проверить на юридическую чистоту);

- необходимость ремонта (если приобретается не новое жилье, то вполне вероятно, что оно может потребовать ремонта или замены коммуникационных систем);

- повышенные ставка ни покупку готового жилья.

Если выбирать между ипотекой на вторичку и строящимся жильем, то выбор стоит делать в пользу того варианта, который сопряжен с меньшими временными и материальными издержками для клиента.

ШАГ 2: Подбираем ипотеку по процентам

Еще один важный критерий в вопросе выбора банка для ипотеки – процентная ставка. Для вторичного и первичного рынка ставки практически выровнялись, хотя и остается некоторое превышение для первого по сравнению с новостройками.

Обзор процентных ставок в ведущих российских банках РФ приводится в таблице ниже.

| Банк | Базовая ставка, % | ПВ, % | Стаж, мес | Возраст, лет |

|---|---|---|---|---|

| Сбербанк | 9,2 | 15 | 6 | 21-75 |

| ВТБ | 9,8 | 15 | 3 | 21-65 |

| Райффайзенбанк | 8,99 | 15 | 3 | 21-65 |

| Газпромбанк | 9.2 | 20 | 6 | 21-60 |

| Росбанк | 10.74 | 15 | 2 | 20-65 |

| Россельхозбанк | 9.1 | 15 | 6 | 21-65 |

| Абсалют банк | 10.75 | 15 | 3 | 21-65 |

| Промсвязьбанк | 9.8 | 20 | 4 | 21-65 |

| Дом.РФ | 9.4 | 15 | 3 | 21-65 |

| Уралсиб | 9.49 | 10 | 3 | 18-65 |

| Ак Барс | 9.2 | 10 | 3 | 18-70 |

| Транскапиталбанк | 9.49 | 20 | 3 | 21-75 |

| ФК Открытие | 9.2 | 15 | 3 | 18-65 |

| Связь-банк | 9.3 | 15 | 4 | 21-65 |

| Запсибкомбанк | 9.8 | 10 | 6 | 21-65 |

| Металлинвестбанк | 9 | 10 | 4 | 18-65 |

| Банк Зенит | 9,5 | 15 | 4 | 21-65 |

| СМП банк | 9,5 | 15 | 6 | 21-65 |

| Юникредитбанк | 9,4 | 20 | 6 | 21-65 |

| Альфабанк | 9,19 | 15 | 6 | 20-64 |

Окончательное значение ставки будет установлено после индивидуального рассмотрения каждой заявки с учетом принадлежности клиента к определенной категории, предоставленного пакета документов и иных параметров сделки.

Сведения по ставкам на ипотеку в случае приобретения первичного жилья представлены в следующей таблице.

| Банк | Ставка, % | ПВ, % | Стаж, лет | Возраст, лет |

|---|---|---|---|---|

| Сбербанк | 9,3 | 15 | 6 | 21-75 |

| ВТБ | 9,8 | 15 | 3 | 21-65 |

| Райффайзенбанк | 8,99 | 15 | 3 | 21-65 |

| Газпромбанк | 9,2 | 20 | 6 | 21-65 |

| Росбанк | 10,74 | 15 | 2 | 20-65 |

| Россельхозбанк | 9 | 20 | 6 | 21-65 |

| Абсалют банк | 10,75 | 15 | 3 | 21-65 |

| Промсвязьбанк | 9,15 | 15 | 4 | 21-65 |

| ДОМ.РФ | 8,9 | 15 | 3 | 21-65 |

| Уралсиб | 9,49 | 10 | 3 | 18-65 |

| Ак Барс | 9,2 | 10 | 3 | 18-70 |

| Транскапиталбанк | 9,49 | 20 | 3 | 21-75 |

| ФК Открытие | 8,8 | 15 | 3 | 18-65 |

| Связь-банк | 9,2 | 15 | 4 | 21-65 |

| Запсибкомбанк | 9,8 | 15 | 6 | 21-65 |

| Металлинвестбанк | 9,1 | 10 | 4 | 18-65 |

| Банк Зенит | 9,5 | 20 | 4 | 21-65 |

| СМП банк | 10,99 | 15 | 6 | 21-65 |

| Альфабанк | 9,29 | 15 | 6 | 20-64 |

| Юникредит банк | 9,4 | 20 | 6 | 21-65 |

ШАГ 3: Проверяем требования банка к заемщику

Высокая доля отказов по подаваемым ипотечным заявкам связана с несоответствием клиента предъявляемым кредитором требованиям. Именно поэтому рекомендуется проверить себя на соответствие еще до начала сбора документов.

Типичные проблемы

К типичным проблемам или причинам отказа относятся:

- несоответствие возрастному цензу (большинство банков рассматривает клиентов в возрасте от 21 до 65 лет – наиболее осознанный возраст для исполнения кредитных обязательств);

- отсутствие российского гражданства или регистрации на территории РФ (лишь немногие банки готовы принимать заявки от иностранцев, без гражданства и регистрации);

- несоответствие минимальному стажу работы (клиентам со стажем менее 3-6 месяцев на последнем месте занятости и 1 года в общем большинство банков озвучит отрицательное решение);

- наличие судимости (лица, имеющие погашенную или действующую судимость, вряд ли смогут взять ипотечный займ);

- испорченная кредитная история (наличие сведений об испорченной финансовой репутации характеризует заемщика, как неблагонадежного партнера, с которым не захочет связываться ни один кредитор);

- отсутствие созаемщиков и поручителей (в ряде случаев наличие страховки в виде созаемщика/поручителя может положительно повлиять на исход рассмотрения заявки).

Так как любая кредитная организация стремится минимизировать свои потенциальные риски, существует высокая доля вероятности вынесения отрицательного решения во всех обозначенных случаях. Требования для ипотеки подробно рассмотрены далее.

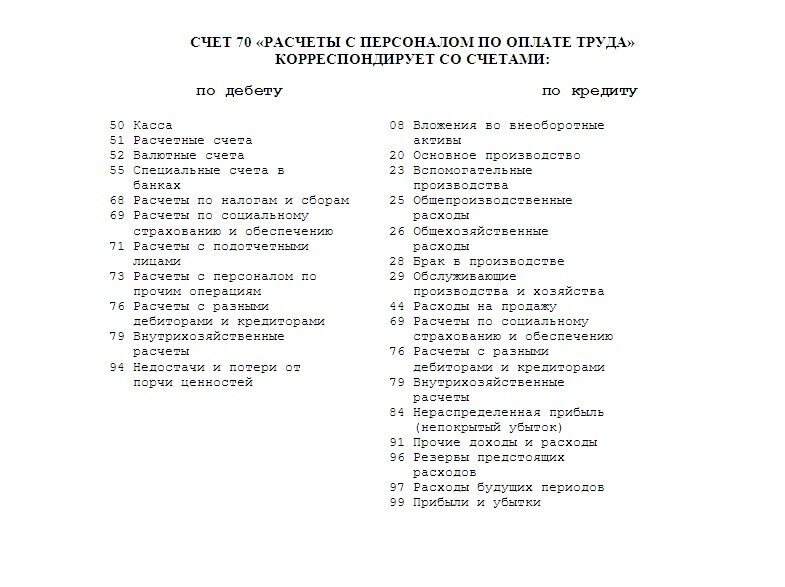

ШАГ 4: Рассчитываем платежеспособность и необходимый доход

Тип платежей

АннуитетныйДифференцированный

Срок кредита

0 год1 год2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет11 лет12 лет13 лет14 лет15 лет16 лет17 лет18 лет19 лет20 лет21 год22 года23 года24 года25 лет26 лет27 лет28 лет29 лет30 лет

0 мес.1 мес.2 мес.3 мес.4 мес.5 мес.6 мес.7 мес.8 мес.9 мес.10 мес.11 мес.

Досрочные погашения

Уменьшение срокаУменьшение суммыЕжемесячное уменьшение срокаЕжемесячное уменьшение суммы

| Срок | мес. |

| Сумма | руб. |

| Ставка | % |

| Переплата | руб. |

| Начало выплат | |

| Конец выплат | |

| Необходимый доход |

| № | Дата | Платеж | Основной долг | Проценты | Остаток долга | Досрочные погашения |

На начальном этапе рассмотрения заявки следует реально оценить свою кредитоспособность. Для это лучше воспользоваться наглядным ипотечным калькулятором, с помощью которого можно сделать расчет ежемесячного платежа, итоговую стоимость займа, а также определить минимальный доход заемщика

Типичные проблемы

Препятствующими факторами в одобрении заявки на ипотечное кредитование в выбранном банке могут стать:

- Отсутствие возможности подтвердить доход с помощью официальных документов (одни банки рассматривают только заявки от клиентов со справками 2-НДФЛ и копией трудовой, другие готовы учесть иные формы подтверждения).

- Нехватка дохода (если кредитные платежи составляют свыше 40% от ежемесячного дохода семьи заемщика, то скорее всего, он получит отказ в выдаче ипотечного кредита).

- Отсутствие дохода (такая ситуация встречается довольно редко и свойственна обычно людям, живущим на социальные пособия, размер которых не позволяет рассчитывать на покупку жилья даже в кредит).

С помощью онлайн калькулятора пользователь получит минимальную цифру зарплаты, которая устроит большинство российских банков. Как правило, потребуется подтвердить факт ее получения с помощью официальных или неофициальных источников. К последним относятся банковские выписки, договор об аренде недвижимости, справка о получении соцвыплат и т.д.

ШАГ 5: Определяемся со сроком

После рассмотрения заявки Кредитным комитетом банка клиенту будут оглашены основные параметры кредита в случае его одобрения, в том числе срок погашения. Банк определяет срок кредитования с учетом минимизации возможных рисков. То есть это тот период, в течение которого заемщик будет исполнять свои обязательства с приемлемой нагрузкой на семейный бюджет.

В случае, когда клиент имеет высокий уровень платежеспособности, кредитор учитывает его пожелания по срокам возврата задолженности (как в большую, так и в меньшую сторону).

Важно понимать, что чем дольше будет погашаться ипотека, тем больше будет по ней переплата. Поэтому тому, кто имеет возможность быстро рассчитаться с банком, рекомендуется оформлять кредит на максимально короткий срок.

В то же время, если вы переживаете за возможность оплачивать ипотеку, то лучше перестраховаться и взять ипотеку на длительный срок с минимальными платежами, чтобы не выходить на просрочку, а когда будут появляться свободные средства, то просто будете гасить ипотеку досрочно.

Российские банки выдают ипотеку на срок от 3 до 30 лет.

Пятый

Важно, новостройку вы покупаете или «вторичку». Для вторичной недвижимости у многих банков есть отдельные программы под разные ситуации. Например, для покупки комнаты в квартире или жилья с дополнительными обременениями. Изучите список программ банка. Есть ли у него подходящая под ваши условия{q} Нет{q}

ШАГ 6: Определяемся с первоначальным взносом

Большинство игроков банковского сектора России в перечне обязательных требований обозначают необходимость уплаты первоначального взноса. В силу экономического кризиса в стране кредиторов, готовых выдавать займы с нулевым взносом, практически не осталось.

Минимальное значение первого платежа составляет 10%. Большинство предложений предполагает внесение от 15-20% от рыночной цены приобретаемого объекта.

Ряд кредиторов готов кредитовать население при предоставлении всего двух документов (без подтверждения занятости и дохода). В этом случае необходимо будет единовременно оплатить свыше 40-50% от стоимости жилья.

Большой первый взнос – дополнительная гарантия добросовестности клиента для банка.

Избежать оплаты первого взноса можно с помощью следующих вариантов:

- оформить кредит в размере 100% от цены объекта (предоставляет несколько банков);

- получить дополнительный кредит на оплату взноса (потребительского или под залог имеющейся недвижимости);

- взять в долг у родственников или друзей;

- воспользоваться сертификатом на материнский капитал;

- получить субсидию от государства (такой льготой могут воспользоваться только некоторые категории граждан – инвалиды, малоимущие, бюджетные работники и т.д.);

- намеренное завышение стоимости квартиры (данный способ чреват непрохождением оценки жилья);

- оформить займ на первый взнос у застройщика или агентства недвижимости (может быть, как процентным, так и беспроцентным);

- получить скидку от застройщика в размере первоначального взноса по кредиту.

Подробнее ипотека без первоначального взноса описана в специальном посте.

Готовим документы для банка

Важно правильно подготовить документы для банка. От того насколько правдивая и полная информация будет предоставлена, зависит сумма и условия кредитования.

Основные факторы, по которым банк принимает решение о выдачи ипотечного кредита:

- размер официальной «белой» зарплаты: как правило, сумма выплат по кредиту не должна превышать 30% от общего официально подтверждённого дохода семьи;

- наличие недвижимости и другого ликвидного имущества;

- возраст заемщика: наиболее предпочтительной является возрастная категория от 25-50 лет;

- чистая кредитная история.

Рассказ обо всех нюансах ипотечного кредитования мы продолжим в следующих статьях, старайтесь следить за новыми публикациями на сайте. Надеемся, что предоставленная информация поможет в выборе правильного и надежного банка, и вы станете счастливым обладателем собственных квадратных метров.

Заняться сбором и подготовкой бумаг для подачи ипотечной заявки следует заранее, чтобы избежать возможных задержек. Также важно помнить, что многие справки и документы имеют свой срок давности (обычно не менее 30 дней).

В зависимости от выбранного банка список необходимой документации может существенно различаться. В стандартный перечень входят:

- российский паспорт с отметкой о прописке;

- документы о доходах и занятости;

- документы на залог;

- заполненная анкета-заявление.

Дополнительно может потребоваться предоставить пенсионное удостоверение, СНИЛС, свидетельство ИНН, водительское удостоверение, загранпаспорт, военный билет и т.д.

Для заявок по двум документам потребуется только паспорт и второй документ на усмотрение клиента (обычно СНИЛС или ИНН).

Все документы для ипотеки расписаны в отдельном посте.

В процессе анализа предложений по ипотеке лучше рассматривать минимум 5-7 банков и сравнивать их условия между собой на предмет выгоды и минимизирования издержек. Будущий банк-партнер должен иметь хорошую репутацию и положительные отзывы от действующих клиентов, доказанные результаты своей деятельности и разветвленную филиальную/банкоматную сеть.

Оптимальным вариантом станет обращение в свой зарплатный банк, так как к участникам зарплатных проектов каждая кредитная организация относится лояльно. Также плюсом будет, если банк относится к крупнейшим игрокам российского рынка и имеет продолжительную историю работы.

После того, как клиент определиться с банком, потребуется подать кредитную заявку. Сделать это можно, в основном, двумя способами: путем личного обращения в уполномоченное отделение или с помощью отправления заявки на сайте банка в онлайн-режиме.

ШАГ 9: Что делать после одобрения

После получения положительного ответа от кредитора заемщику потребуется:

- найти приобретаемый объект недвижимости и заключить с продавцом предварительный договор купли-продажи;

- сделать оценку жилья (если объект – вторичка);

- купить страховку;

- оплатить первый взнос;

- заключить кредитный договор и договор об ипотеке.

Затем сделка будет зарегистрирована в Регпалате, после чего банк перечислит остаток средств продавцу.

ШАГ 10: Важный момент по страховке

Стоимость страховки при покупки квартиры при ипотеке составляет от 0,5 до 2%. Причем эти деньги нужно вносить за год вперед и далее продлевать ее ежегодно. Поэтому нужно ответственно подойти к выбору страховой компании. Размер страховки зависит от многих факторов, как от возраста, условий работы заемщика и отсутствия у него хронических заболеваний так и от состояния покупаемого жилья.

Что входит в стоимость страховки{q}

- страхование недвижимости

- страхование жизни и здоровья заемщика

- титульное страхование на случай потери права собственности на квартиру

Как правило, банк предлагает заключить страховой договор у него напрямую или через рекомендованные им страховые компании. Здесь подкупает простота, не надо никуда ехать и вся процедура потребует от вас минимум усилий.

Поэтому, лучше потратьте время и узнайте сколько будет стоить услуга в нескольких страховых компаниях. Наверняка вы найдете более выгодные условия, чем те, которые предлагает банк.

Запомните, вы будете платить по кредиту длительное время и каждая год вам нужна будет страховка. Поэтому даже небольшая разница по страховке способна сэкономить вам десятки тысяч рублей.

Обязательной является только имущественная страховка на вторичное жилье. Но многие банки пытаются убедить клиента в необходимости и неотъемлемости страхования жизни и здоровья заемщика, ссылаясь на то, что в случае отказа от этой слуги снизятся шансы на одобрение заявки.

https://www.youtube.com/watch?v=QHPS4sqnduY

Страховку обычно оформляет своя страховая компания выбранного банка (для крупных кредиторов). Альтернативных вариантов практически не дано.

Для понимания, как правильно выбрать ипотеку, каждый заемщик должен еще на начальном этапе определиться с типом приобретаемой недвижимости (первичная или вторичная), проверить себя на соответствие всем требованиям, собрать полный пакет документов, ознакомиться с предлагаемыми ставками и реально оценить свои финансовые возможности.