- Анализ дебиторской задолженности предприятия, отражение в балансе

- Понятие дебиторской задолженности – это мы должны или нам должны{q}

- Что такое кредиторская задолженность предприятия простыми словами

- 5. Инвентаризация дебиторской задолженности

- Строка 1230 бухгалтерского баланса «Дебиторская задолженность»: актуальная бухгалтерия

- Определение и виды

- 6. Оборачиваемость дебиторской задолженности

- 7. Взыскание дебиторской задолженности

- 8. Списание дебиторской задолженности

- Страхование дебиторской задолженности

- Итоги

- 10. Продажа и покупка дебиторской задолженности

Анализ дебиторской задолженности предприятия, отражение в балансе

В бухгалтерском балансе или форме ф-1 дебиторскую задолженность отражают в разделе «Оборотные активы».

С 2011 года она перестала делиться на краткосрочную и долгосрочную дебиторскую задолженность, и перед бухгалтерами возник вопрос: как и что отражать в данной статье баланса{q}

https://www.youtube.com/watch?v=BUuSZvYdG5Y

Ошибочным было мнение, что указывать в строке 1230 нужно полностью задолженность со сроком погашения до года и свыше.

В 19 ПБУ 4/99 чётко прописано, что в бухгалтерском балансе должны быть конкретно разграничены обязательства и активы на краткосрочные и долгосрочные.

По этой причине, если вдруг возникает дебиторская задолженность в графе 1230, то необходимо дать ссылку на пояснение.

В промежуточной же отчётности указать для конкретизации типа задолженности, к примеру, две дополнительные строки:

- 1231 – краткосрочная дебиторская задолженность;

- 1232 – долгосрочная дебиторская задолженность.

От правильности заполнения баланса зависит финансовый анализ и дальнейшее планирование.

Поэтому рекомендуется разделять эти два вида при занесении в ф-1. Распределение задолженности в балансе идёт не только по временным рамкам, но и по ликвидности активов.

Сама по себе дебиторская задолженность – высоколиквидный актив, но в частности задолженность по оплате ликвиднее, чем задолженность по поставке.

А авансы, отданные под строительство, в принципе трудноликвидны.

Поэтому их рекомендуется отнести в состав внеоборотных активов по строке «Незавершенное строительство». В любом случае, варианты отражения в балансе такого рода авансов должны быть пояснены.

Нужную детализацию показывают в строках с 12301 по 12305 расшифровки к форме-1.

В данных строках необходимо указать дебетовое сальдо следующих бухгалтерских счетов:

- счёт №60 «Расчёты с поставщиками и подрядчиками» в связи с предоплатой, внесенной по предстоящим исполнением работ, оказанием услуг, поставкой товара или материалов;

- счёт №62 «Расчёты с покупателями и заказчиками» в связи с отгрузкой товара, выполнением услуг и работ, просроченных к оплате заказчиками и покупателями;

- счёт №68 «Расчеты по налогам и сборам», где имеется излишек перечисленной суммы налоговому органу из расчёта налогов и сборов;

- счёт №69 «Расчёты по социальному страхованию и обеспечению» в связи с излишком, уплаченным ФСС;

- счёт №70 «Расчеты с персоналом по оплате труда» в части переплаченной зарплаты;

- счёт №71 «Расчёты с подотчетными лицами» в связи с денежными средствами, выплаченными сотрудникам организации;

- счёт №73 «Расчеты с персоналом по прочим операциям» в связи с кредитами, займами и ссудами, выданными персоналу организации, либо по возмещению материального урона компании;

- счёт №75 «Расчёты с учредителями» в связи с задолженностью учредителей по вкладам в уставной капитал организации;

- счёт №76 «Расчёты с разными дебиторами и кредиторами» в связи с начисленными доходами от совместной деятельности, санкциями, признанными должниками за невыполнение договорных условий, задолженностью других лиц по операциям, дивидендами, которые должны уплатить другие компании.

Необходимо оформить резерв по непогашенным просроченным расчетам в части дебиторской задолженности – лучше всего его оформить на счете 63

Нужно предвидеть резерв по не погашенным расчётам в части дебиторской задолженности за предоставленные услуги, работы, товар или материалы, которые, скорее всего, не уложатся в сроки, указанные в договоре, или не имеющие гарантий, что оплата будет произведена в срок.

![]()

Вносится дебиторская задолженность в балансе за вычетом этого резерва, если таковой был создан.

Д 91-2 К 63 – сделан резерв по сомнительному долгу.

Д 63 К 62 – задолженность, неподдающаяся взысканию, на которую был создан резерв, списана.

Д 007 – сомнительная задолженность учтена.

Сумма такого резерва рассчитывается по каждому конкретному должнику в зависимости от его платёжеспособности и доли риска по полному и частичному погашению.

Особое внимание стоит обратить на следующий нюанс. В форме ф-1 кредиторскую и дебиторскую задолженность делают конкретизировано.

Кредиторская находится в пассиве, дебиторская отражается в активе. Таким образом, эти обязательства не сальдируют. Если даже аналитический счёт одного и второго имел дебетовое или кредитовое сальдо.

Задолженность, полученная векселями, оформляется дополнительным субсчётом «Векселя полученные» к счёту №62 «Расчёты с покупателями и заказчиками».

И делаются необходимые проводки:

- Д 62 К 90-1 – реализована продукция, оказаны услуги.

- Д 90-“НДС” К 68 «Расчёты по НДС» – начислен налог на добавленную стоимость.

- Д 62 «Векселя полученные» К 62 – поступил вексель от покупателя.

- Д 51 (50,52) К 62 «Расчёты по векселям полученные» − вексель оплачен покупателем.

Обычно покупка векселя не становится погашением задолженности. Он даётся лишь для отсрочки платежа.

По этой причине долги покупателя, отсроченные векселем, заносятся в строку 1230 баланса как дебиторскую задолженность.

Если оплата векселя больше, чем возникшая задолженность, то в той же самой строке формы ф-1 плюсуется разница между суммой оплаты и задолженности.

Пример

Дебиторская задолженность считается погашенной, если были выполнены условия оплаты по договору.

Делается проводка: Д 50 (51,52) К 62 – погашена дебиторская задолженность, возникшая у покупателя после реализации ему товаров, услуг.

У ООО «Дон» есть дебиторская задолженность перед ООО «Нева» в сумме 115000 рублей за выполненные работы (в том числе НДС 15000 рублей).

Руководство ООО «Нева» принимает решение продать долг по договору цессии сторонней фирме за 100000 рублей, так как получить оплату долга от ООО «Дон» в конце года не представляется возможным.

По продаже долга сторонней компании обязательств по уплате НДС не будет, так как сумма прибыли от продажи долга меньше, чем сумма самого долга.

Для проведения анализа бухгалтерией делаются проводки по следующим формулам:

- Д 62 К 90-1 – 115000 начислена дебиторская задолженность ООО «Дон» за выполненные работы.

- Д 90-3 К 68 – 15000 начислен НДС.

- Д 76 К 91-1 – 100000 продан долг ООО «Дон» сторонней фирме.

- Д 91-2 К 62 – 150000 списана дебиторская задолженность ООО «Дон».

- Д 99 К 91-9 – 15000 убыток выявлен по договору цессии.

Таким образом, в строке 1230 баланса на конец отчётного периода будет записана сумма 100000 рублей, полученная с помощью вышеуказанных формул.

Не стоит путать «Расчёты будущих периодов» с выданными авансами.

Так, например, оплата различных подписок на издания, выходящие периодами, относятся именно к дебиторской задолженности в виде её выданных авансов и также отражаются в 1230 строке баланса.

Кредиторская задолженность – задолженность организации, индивидуального предпринимателя за приобретение запасов, готовой продукции, оплату услуг, налогов и оплату заработной платы рабочего персонала.

Наиболее часто кредиторская задолженность возникает при расчетах за материально производственные запасы с поставщиками и оказания услуг подрядчиками.

В статье мы рассмотрим как осуществляется учет кредиторской задолженности на ОСНО и УСН, на каких счетах он проходит учет,

Бухгалтерский учет кредиторской задолженности необходим для: контроля за сроком погашения обязательств организации, анализа ее финансовой независимости и разработке стратегии развития компании.

Кредиторская задолженность отражается на таких счетах как:

- 60 – «расчеты с поставщиками и подрядчиками», 76 – «расчеты с разными дебиторами и кредиторами»;

- 62 – «расчеты с покупателями и заказчиками»;

- 68 –«расчеты по налогам и сборам»;

- 69 – «расчеты по социальному страхованию и обеспечению»;

- 70 – «расчеты с персоналом по оплате труда»;

- 66 – «расчеты по краткосрочным займам», 67 – «расчеты по долгосрочным займам»;

- 71 – «расчеты с подотчетными лицами».

Учет кредиторской задолженности важен как для бухгалтерского, так и налогового учета для расчета налоговой базы и размера налоговых выплат.

https://www.youtube.com/watch?v=3lV_5B_Jt10

Списание кредиторской задолженности может быть в следующих случаях:

- Истечение срока исковой давности кредиторской задолженности (п. 7 ПБУ 9/99, п. 78 Положения по ведению бухгалтерского учета и отчетности);

- Ликвидация кредитора и исключение его из ЕГРЮЛ (п.8 ст.63 ГК РФ).

- Решение налоговой инспекции о прекращении фактической деятельности кредитора.

Если кредиторская задолженность не была своевременно оплачена организацией и не востребована кредитором, то данная задолженность списывается на основе истечения срока давности. Следует заметить, что нельзя таким же образом списать кредиторскую задолженность, образованную по налоговым обязательствам, штрафам и пеням.

Кредиторская задолженность списывается по истечению срок давности, кроме: задолженность по налоговым сборам, пеням и штрафам. (п. 7 ПБУ 9/99, п. 78 «Положения по ведению бухгалтерского учета и отчетности»)

Чтобы списать кредиторскую задолженность необходимо ее отразить на счетах внереализационных доходов. (п. 7, 10.4 ПБУ 9/99). Если кредиторская задолженность по налоговым сборам была уменьшена в соответствии с решением Правительства РФ и другими законодательными актами, то она не списывается на внереализацинные доходы (подп. 21 п. 1 ст. 251 НК РФ).

Кредиторская задолженность списывается после истечения срока давности иска. Срок истечения исковой давности составляет 3 года (ст. 196 ГК РФ).

Период рассчитывается с момента нарушения обязательства перед поставщиками, подрядчиками, кредиторами и заказчиками. Датой нарушения можно считать момент, когда не поступила оплата или не были отгружены товары и материалы.

Исковой срок может быть прерван судебным иском или признанием организацией своих долгов при подписании актива сверки или соглашение о реструктуризации.

| Срок хранения документов подтверждающих списание задолженности | |

| Бухгалтерский учет | 5 лет с момента списания |

| Налоговый учет | 4 года с момента списания |

Понятие дебиторской задолженности – это мы должны или нам должны{q}

Дебиторская задолженность – это долг внешних контрагентов и работников предприятия перед организацией.

Дебиторская задолженность покупателей возникает в случае предоставления им отсрочки платежа (в этом случае говорят о коммерческом кредите), а также при неисполнении покупателем своих обязательств по договору об оплате полученных товаров, работ, услуг. Предоплата поставщикам товаров, работ, услуг также включается в состав дебиторской задолженности. Примерами такой дебиторки могут служить арендные депозиты или суммы, оплаченные за годовую подписку печатных изданий.

В составе дебиторской задолженности числится переплата по налогам, сборам и взносам во внебюджетные фонды, а также различная задолженность работников перед организацией, например:

- суммы, полученные работниками под отчет;

- переплата по заработной плате;

- задолженность по займам, полученным от предприятия;

- долг по возмещению недостач и материального ущерба.

Что такое кредиторская задолженность предприятия простыми словами

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов)

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов. Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты. Второй вариант перехода в разряд просроченных долгов – истек срок исковой давности.

Просроченная дебиторская задолженность – это сколько месяцев или лет{q} В категорию просроченных долг относится на следующий день после крайнего срока оплаты. ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196). После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

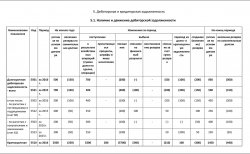

| Графа формы | Название графы | Особенности заполнения |

|---|---|---|

| Форма 5.1 Наличие и движение дебиторской задолженности | ||

| 5501 | Долгосрочная дебиторская зад-ть всего |

Период — указывается отчетный год |

| Не учитывается дебиторская задолженность, возникшая и погашенная/списанная в текущем году | ||

| Суммы резервов указываются исходя из оборота счета 63 | ||

| Перевод из долгосрочной в краткосрочную – сумма указывается в скобках | ||

| Суммы по процентным займам, признанным финвложениями, не приводятся | ||

| 5521 | предыдущий год, строка берется из предыдущей расшифровки по форме | |

| 5502, 5503… | В том числе (вид): … | по видам задолженности и номеру счета, например «по расчетам с поставщиками и подрядчиками (счет 60)» и т.п. |

| Аналогично 5501, суммарно показатели = данным 5501 | ||

| 5522, 5523… | В том числе (вид): … | за предшествующий отчетному год, суммы граф должны равняться 5521 |

| 5510 | Краткосрочная дебиторская зад-ть всего | Порядок аналогичен 5501, сумма перевода из долгосрочной в краткосрочную- без скобок |

| 5530 | Данные за предыдущий год | |

| 5511, 5512, 5513, 5516 … | В том числе (вид): | Отдельно по видам краткосрочной задолженности и номеру счета, например «по расчетам с покупателями и заказчиками (счет 62)» и т.д. |

| Сумма всех строк = 5510 | ||

| 5531, 5531, 5513, 5516… | за предыдущий отчетный период, суммарно равны 5530 | |

| 5500 | Итого | Период — отчетный год |

| Итоговые суммы должны равняться 5501 5510 | ||

| 5520 | Итого | Период — предыдущий отчетный год |

| Итоговые суммы должны равняться 5521 5530 | ||

| Форма 5.2 Просроченная дебиторская задолженность | ||

| 5540 | Всего | По столбцам указываются данные: на отчетную дату, предыдущий год, позапрошлый год |

| Учитываются долги, срок исполнения по которым по договору с дебиторами истек | ||

| Стоимость по договору = остаток по соотв. счету учета расчетов с контрагентами | ||

Балансовая стоимость

|

||

| Данные за предудыдущие годы – из расшифровки 5.2 прошлых отчетных периодов | ||

| 5541, 5542,… | В том числе… | Отдельными строками приводится вид контрагента: покупатели, комиссионеры, субподрядчики и т.п. |

| Правила аналогичны заполнению 5540, общая сумма построчно должна равняться 5540 | ||

| Форма 5.3. Наличие и движение кредиторской задолженности | ||

| 5551 | Долгосрочная кредиторская задолженность всего | Период — отчетный год |

| Данные приводятся без учета кредиторской задолженности, возникшей и выбывшей в отчетном году | ||

| Перевод из долгосрочной в краткосрочную –сумма указывается в скобках | ||

| Данные должны соответствовать движению по счетам учета долгосрочной кредиторской задолженности | ||

| процентные и иные доп. обязательства отражаются отдельным столбцом | ||

| 5571 | Данные за предыдущий год из предшествующего отчета | |

| 5552, 5553, 5554… | В том числе (вид)… | приводятся данные по виду задолженности, например «долгосрочные обязательства по кредитам и займам (счет 67)» и т.п. |

| Аналогично 5551, суммарно показатели = 5551 | ||

| 5572, 5573, 5574,… | Данные за предыдущий отчетный период суммарно должны равняться 5571 | |

| 5560 | Краткосрочная кредиторская зад-ть всего | Порядок аналогичен 5551, сумма перевода из долгосрочной в краткосрочную — без скобок |

| 5580 | Данные за предыдущий год, строка берется из предыдущей расшифровки по форме | |

| 5561, 5562, 5563,… | В том числе: | Отдельными строками указываются данные по виду краткосрочной зад-ти, напр. «обязательства перед бюджетом по налогам и сборам (счет 68)» и т.п. |

| Итог всех строк 5561 5562 … = 5560 | ||

| 5581,5582,5583,… | Данные за предыдущий год, суммарно = 5580 | |

| 5550 | Итого за отчетный год | Суммарно равны 5560 5551 |

| 5570 | Совокупно за предыдущий отчетный год = 5571 5580 | |

| Форма 5.4. Просроченная кредиторская задолженность | ||

| 5590 | Всего | По столбцам указываются данные: на отчетную дату, предыдущий год, позапрошлый год |

| Учитываются долги, срок исполнения по которым по договору с кредиторами истек | ||

| Суммы учитываются полностью вне зависимости от наличия обеспечения по ним | ||

| Данные за предыдущие годы – из расшифровки 5.4 прошлых отчетных периодов | ||

| 5591, 5592,… | В том числе… | Отдельно строками по виду контрагентов: поставщики и подрядчики, сотрудники по зарплате и т.п. |

| Правила аналогичны заполнению 5590, общая сумма построчно = 5590 | ||

Кредиторская задолженность возникает, если предприятие получило товары, работы или услуги, оприходовало их в учете, но не исполнило обязательства по оплате. Задолженность перед кредиторами бывает текущей и просроченной в зависимости от права на отсрочку платежа и даты возникновения долга.

Так, например, заработная плата начисляется в бухгалтерском учете в последний день месяца, а выплачивается в начале следующего месяца. На конец месяца начисления кредиторская задолженность перед работниками предприятия по выплате заработной платы будет текущей. В случае невыплаты заработной платы в установленный срок такая задолженность будет считаться просроченной.

Рассмотрим, каким образом дебиторка и кредиторка отражаются в бухгалтерской отчетности предприятия.

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране. При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно. Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

Строка 1230 бухгалтерского баланса «Дебиторская задолженность»: актуальная бухгалтерия

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету. В старых формах отчета она отражалась строками 230 и 240, в обновленном варианте – это строка баланса 1230, расшифровка которой предполагает разделение краткосрочных и долгосрочных долгов.

Из чего складывается строка 1230 баланса{q} Это сальдо по расчетным счетам для учета дебиторской задолженности. Итоги по счетам берутся по состоянию на 31 декабря отчетного года из дебета. Строка 1230 бухгалтерского баланса – расшифровка представлена счетами 60, 62, 68, 69, 70, 71, 73, 75, 76.

При внесении данных в баланс, строка 1230 – что входит в нее, и какие особенности заполнения:

- указываются долги со сроком погашения менее года или год;

- сумма показывается за вычетом резерва сомнительной задолженности.

Если срок погашения долга более 1 года, то 1230 строка баланса не подходит для отражения таких сумм. В этом случае используется строка 1190. Детализация по видам и структуре дебиторки может быть приведена в Пояснениях к балансу.

В зависимости от срока погашения кредиторку делят на долгосрочную (более года) и краткосрочную (менее года) и, в соответствии с этой классификацией, показывают в бухгалтерском балансе. Кредиторская задолженность в балансе – это либо долгосрочное обязательство, которое отражается в разделе IV, либо краткосрочное обязательство, которое отражается по строке 1520 раздела V.

Дополнительную информацию о порядке заполнения бухгалтерского баланса читайте в статье «Заполнение формы 1 бухгалтерского баланса (образец)».

Дебиторская задолженность отражается по строке 1230 в разделе II бухгалтерского баланса.

Подробнее об отражении в балансе дебиторки и порядке расшифровки статьи 1230 читайте в статье «Расшифровка строк бухгалтерского баланса (1230 и др.)».

https://www.youtube.com/watch?v=df38bN1HOhY

Дебиторская и кредиторская задолженность – это важные показатели бухгалтерской отчетности предприятия, которые подлежат расшифровке в пояснениях к отчетности (п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. приказом Минфина РФ от 06.07.1999 № 43н). Расшифровка дебиторки и кредиторки интересует пользователей отчетности в первую очередь, т. к. эти активы и обязательства могут быть источниками рисков.

60 «Расчеты с поставщиками и подрядчиками» в части авансов, перечисленных в счет предстоящей поставки материальных ценностей, выполнения работ, оказания услуг;

62 «Расчеты с покупателями и заказчиками» в части стоимости товаров, работ или услуг, отгруженных, но не оплаченных покупателями и заказчиками;

68 «Расчеты по налогам и сборам» в части налогов, излишне перечисленных в бюджет или взысканных налоговым органом;

69 «Расчеты по социальному страхованию и обеспечению» в части взносов на обязательное социальное страхование, излишне перечисленных или взысканных во внебюджетные фонды;

70 «Расчеты с персоналом по оплате труда» в части излишне выплаченной заработной платы;

71 «Расчеты с подотчетными лицами» в части подотчетных сумм, выданных работникам фирмы и неизрасходованным или невозвращенным на конец отчетного периода;

73 «Расчеты с персоналом по прочим операциям» в части суммы займов, предоставленных сотрудникам фирмы, и их задолженности по возмещению материального ущерба;

75 «Расчеты с учредителями» в части задолженности учредителей по взносам в уставный капитал фирмы;

76 «Расчеты с разными дебиторами и кредиторами» в части начисленных и признанных должниками санкций за нарушение условий хозяйственных договоров, дивидендов, причитающихся к получению с других организаций, начисленных доходов от совместной деятельности, суммы выданных беспроцентных займов, задолженностей сторонних лиц по другим операциям.

Детализацию сумм дебиторской задолженности по ее виду и составу (например, задолженность покупателей или заказчиков; бюджета или внебюджетных фондов; персонала организации; акционеров или участников и т. д.) компания может привести в разделе 5 Пояснений к бухгалтерскому балансу и отчету о финансовых результатах. Для этого предназначена таблица 5.1.

По сомнительной дебиторской задолженности, связанной с расчетами за поставленные товары, работы или услуги, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями, компания обязана создать специальный резерв. Это предусмотрено пунктом 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности.

Предусмотрено создание такого резерва учетной политикой фирмы или нет, не важно. Его отражают по кредиту счета 63 «Резервы по сомнительным долгам» в корреспонденции со счетом 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы».

Если такой резерв создан, то в балансе указывают дебиторскую задолженность за вычетом суммы резерва (то есть дебетовое сальдо по счетам 62 и 76 за вычетом кредитового сальдо по счету 63).

Обратите внимание: в бухгалтерском балансе дебиторскую и кредиторскую задолженности указывают развернуто. Дебиторскую — в активе, а кредиторскую — в пассиве. То есть эти задолженности не сальдируют. Даже при условии, что по аналитическим счетам одного и того же счета возникло как дебетовое, так и кредитовое сальдо.

Пример

Компания получила от своего контрагента материалы стоимостью 1 180 000 руб. (в том числе НДС — 180 000 руб.). Одновременно она перечислила этому же поставщику аванс в счет предстоящей поставки товаров в сумме 2 000 000 руб. Товары НДС не облагаются.

ДЕБЕТ 19 КРЕДИТ 60 субсчет «Расчеты с поставщиками» 180 000 руб. — учтен «входной» НДС по оприходованным материалам;

ДЕБЕТ 10 КРЕДИТ 60 субсчет «Расчеты с поставщиками» 1 000 000 (1 180 000 – 180 000) — оприходованы материалы;

ДЕБЕТ 68 КРЕДИТ 19 180 000 руб. — принят к вычету НДС по материалам;

ДЕБЕТ 60 субсчет «Расчеты по авансам выданным» КРЕДИТ 51 2 000 000 руб. — перечислены средства в качестве предварительной оплаты товаров.

В данной ситуации дебиторскую задолженность в сумме 2 000 000 руб. указывают по строке 1230 бухгалтерского баланса. Одновременно в строке 1520 отражают сумму кредиторской задолженности в размере 1 180 000 руб. (1 000 000 180 000).

Порядок формирования дебиторской задолженности зависит от условий сделки, в рамках которой она возникла. В общем случае ее сумма равна договорной цене реализуемых товаров, работ или услуг. При этом в ряде ситуаций она формируется в особом порядке.

Так, сумма задолженности может быть увеличена или уменьшена, если компания предоставляет покупателям коммерческий кредит, если задолженность выражена в условных денежных единицах или иностранной валюте, если она возникла в результате перечисления аванса и т. д.

Кроме того, специальный порядок установлен и для задолженностей по товарообменным сделкам.

Состояние активов и пассивов фирмы отражается в основном документе – балансе. Каждый из активов имеет важное значение. Он необходим для анализа источников получения средств, наличия займов.

На основании подвижных и ликвидных оборотных фондов можно оценить эффективность и платежеспособность предприятия. Особенно важным в данном вопросе является дебиторская задолженность в балансе.

Определение и виды

Все компании, которые занимаются бизнесом, имеют задолженность дебиторского и кредиторского характера. Их наличие обусловлено договорами поставок, системой налогообложения, расчетами фирмы. Дебиторская задолженность в балансе является суммой, которая отражает обязательства различных лиц, как юридических, так и физических, на настоящее время. Она входит в общий оборотный фонд.

Понятие включает в себя несколько составляющих:

- погашение задолженности по кредитным обязательствам;

- проданные, но не оплаченные товары;

- оборотные активы для финансирования из личного счета и займов.

Дебиторская задолженность делится на несколько видов. Она может быть краткосрочная, когда возвращается сумма в течение года. Если речь идет о долгосрочной задолженности, то срок составляет от 12 месяцев.

| При ожидаемой задолженности продукция уже передана покупателю | В то же время компания получила аванс, но окончательного расчета не произошло. Нормальной задолженность будет считаться при погашении в оговоренный соглашением срок. |

| Сомнительная задолженность является одним из видов просроченной | Она возникает в момент отсутствия перечисления денежных средств со стороны физического лица или организации, являющихся плательщиками налогов. При просрочке задолженность не может быть подтверждена гарантиями банка или поручителями. Такой вид имеет срок давности. |

| Безнадежным является долг, которые не возвращается заемщиками | Он определяется по отрицательному судебному решению, неплатежеспособности или банкротстве заемщика, скрытии его от предприятия. Погашение долга производится самим заемщиком, если срок превышает пять лет. |

При формировании дебиторской задолженности важно определить некоторые моменты. Требуется выяснить, какие счета могут включаться в документацию, условия заполнения бумаг и оформление задолженности. После этого проводится анализ и прогнозирование.Главные правила отраженияПри формировании дебиторской задолженности ориентироваться необходимо на активные и пассивные счета учета расчетов. К ним относят: 62, 68, 69, 70, 71, 73, 75, 76 и выданных авансов 60.

Существует несколько правил, согласно которым проводится отражение задолженности:

- Важно разделять, где актив или пассив для конкретного долга. Зачитываться статья каждого из балансов в одну не может.

- Если при расчете был выдан аванс, то средства будут считаться внеоборотными активами. Их нужно указать в соответствующем разделе.

- При отражении валютной задолженности необходим пересчет. Валюта рассчитывается по курсу на момент отчетной даты.

- Бухгалтеры не всегда могут определить, отражается в НДС или без задолженность, за которую была внесена частичная оплата. Документально необходимо вносить суммы, вычитая НДС в соответствии с Налоговым кодексом.

- Дебиторская задолженность за реализованные товары и работы прописывается отдельно от сумм, которые перечисляются в счет аванса или предоплаты.

- Прочими доходами, которые еще не получены, являются штрафы и пени, признанные задолжником или судом. Они определены по стр. 1230, где и отражается прочее.

- При истечении сроков давности задолженности списание проводится из резерва сомнительных долгов по данным инвентаризации, при наличии письменного обоснования и приказа руководства.

- После списания дебиторской задолженности она остается на забалансовом счете 007 на протяжении последующих пяти лет.

6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует{q} Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг. На этих основаниях предприятие имеет право списать задолженность. Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами. Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты. Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Страхование дебиторской задолженности

Как работает страхование дебиторской задолженности{q} Предприятие заключает договор со страховой компанией, где определяются основные условия договора страхования, включая перечень страховых случаев, порядок оценки финансового положения должников и другие. Например, в договоре страхования может быть определено, что страховым случаем признается неисполнение обязательств покупателем в течение определенного договором страхования срока.

Страховая компания и страхователь определяют перечень и объем дебиторской задолженности, подлежащей страхованию.

https://www.youtube.com/watch?v=PGC1FJr4Wq0

Обратите внимание! Страховая компания не страхует дебиторскую задолженность в целом, а тщательно подходит к оценке рисков неплатежей в разрезе каждого клиента страхователя.

Что же происходит в результате наступления страхового случая{q} Страховая компания выплачивает предприятию-страхователю сумму застрахованной дебиторской задолженности с определенным дисконтом, т. е. часть суммы долга списывается в расходы предприятия. После этого право требования задолженности переходит к страховой компании.

Несмотря на то что страхование дебиторской задолженности является достаточно надежным инструментом в снижении кредитных рисков, предприятию стоит сопоставить предстоящие расходы и предполагаемую выгоду от данного вида страхования.

Итоги

Для того чтобы обеспечить конкурентоспособные коммерческие условия для своих клиентов, в частности, предоставить им отсрочку платежа, предприятие должно найти источник финансирования собственных расходов на период отсрочки. Кредиторская задолженность предприятия является одним из таких источников финансирования текущей деятельности предприятия. Грамотное и эффективное управление дебиторской и кредиторской задолженностью является залогом успеха любой коммерческой деятельности.

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

https://www.youtube.com/watch?v=r8H9dRanWik

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями