- От чего защищает КАСКО{q}

- Что такое ДТП по КАСКО{q} Перечень страховых случаев

- Две категории договоров КАСКО

- Как оформить ДТП по КАСКО: какие нужны документы, срок обращения в страховую

- Цены на договор

- Что включает КАСКО

- Действия при угоне транспортного средства

- После решения вопросов с полицией

- Что такое каско

- Отличия от ОСАГО

- Цены на договор

- Как оформить страховой случай по КАСКО без ДТП

- Страховые случаи

- В результате ДТП

- Без ДТП

- Цены на договор

- Транспортному средству нанесен вред

- После прибытия сотрудников полиции

- Правильно составляем заявление

- Когда ДТП при КАСКО будет считаться страховым случаем

- Что делать, если виновник ДТП скрылся

От чего защищает КАСКО{q}

Когда владелец автомобиля совершает визит в страховую компанию с целью заключения договора КАСКО, то он предполагает, что ему будут предоставлены надежные гарантии, и в случае возникновения неприятности он сможет получить все компенсации, которые ему полагаются. Но, чтобы не наступило разочарование, прежде чем заключить договор, желательно разобраться в том, что представляет собой страховой случай по КАСКО, а также узнать, в каких случаях он наступает.

ОСАГО представляет собой страховку, приобретение которой обязательно по законодательству, а вот КАСКО – страхование добровольного типа. Именно это и обуславливает некоторые возможные трудности. К сожалению, каждая страховая компания имеет полное право составить собственный перечень страховых случаев, а также может оговаривать всевозможные нюансы.

https://www.youtube.com/watch?v=IG5HV5CLl0U

Основной перечень пунктов, по которым страховщик устанавливает выплату компенсаций, в основной массе схож у разных страховых компаний. Но зачастую компании составляют различные пакеты страхования, и в каждом из них может иметься различный список страховых рисков.

Что такое ДТП по КАСКО{q} Перечень страховых случаев

В отличие от ОСАГО (в чем разница между КАСКО и ОСАГО{q}), где в рамках страхового случая рассматриваются только дорожно-транспортные происшествия с двумя и более автомобилями, ДТП по КАСКО имеет более широкое значение, например:

-

Наезд на неподвижный предмет (дерево, забор, бордюр, отбойник и прочее).

Наезд на неподвижный предмет (дерево, забор, бордюр, отбойник и прочее). - Наезд на человека или животное.

- Съезд в кювет.

- Авария с одним или несколькими автомобилями.

- Попадание в застрахованную машину предмета, вылетевшего из колес другого транспортного средства (к примеру, камня в лобовое стекло).

- Попадание колеса автомобиля в дорожную яму.

Повреждение машины в результате любого из вышеперечисленных случаев считается дорожно-транспортным происшествием и является страховым случаем по КАСКО.

Две категории договоров КАСКО

Условно все договора можно подразделить на две основных категории:

- Договоры категории “ущерб”.

- Договоры категории “угон”.

К ней можно отнести:

- ДТП, вне зависимости от сложности, типа и последствий.

- Пожар, вне зависимости от причин его возникновения. То есть фактически нет разницы, произошло возгорание вследствие воздействия внешних факторов или из-за внутренней неисправности.

- Подрыв.

- Бедствие, вызванное стихией. В таком случае потребуется справка из службы метеорологов о том, что данное бедствие имело место в конкретной местности.

- Повреждения, которые возникли в результате падения сосулек, снежных масс, осыпания плитки или камней.

- Вандализм, хищение отдельных частей транспортного средства, повреждения слоя краски.

- Ущерб, который возник от диких или домашних животных.

На первый взгляд может показаться, что полис КАСКО позволит застраховаться от чего угодно. Это не может не порадовать с первого взгляда. Однако при наступлении подобного страхового случая и последующем обращении в страховую компанию можно порядочно огорчиться. Практически каждая страховая компания стремится к тому, чтобы свести к минимуму сумму компенсации, предусмотренную договором.

Как оформить ДТП по КАСКО: какие нужны документы, срок обращения в страховую

Одним из самых востребованных способов защиты своего автомобиля является КАСКО при ДТП. При наступлении страхового случая владелец обязан действовать не только в рамках закона, но и согласно договору страхования, который был заключен. Только в таком случае шансы получить отказ в возмещении будут минимизированы.

Если произошло дорожно-транспортное происшествие, все участники должны остаться на своих местах и включить аварийные сигналы. Далее нужно:

- Вызвать аварийного комиссара или сотрудников ГИБДД. Сотрудники должны зафиксировать факт происшедшего, записать данные свидетелей и выдать необходимые документы. Большинство страховщиков не произведет выплаты, если авария не будет зафиксирована надлежащим образом.

- Позвонить в страховую компанию (СК). Зная о случившемся, они помогут скоординировать действия с целью защиты своих и ваших интересов.

- Третий шаг – сбор документов (у каждой СК он свой, что зависит и от ситуации). Чем их больше, тем лучше, учитываются даже копии, видеозаписи, фотографии повреждений и дороги. Чаще всего предоставлять нужно протокол с места аварии, данные свидетелей и их пояснения, экспертные заключения. Следует заполнить и бланк о ДТП, который прилагается к полису.

Нельзя сразу признавать свою вину, соглашаться на оформление Европротокола. Следует все действия согласовывать со страховщиком, отстаивать свою точку зрения, а перед подписанием протокола его внимательно прочесть, указав на недостатки (если такие обнаружены). Оформлять происшествие по Европротоколу нужно, только если вы уверены, что никаких скрытых повреждений нет.

В протоколе и извещении должны быть зафиксированные все повреждения, полученные в ДТП. В ином случае они будут трактоваться как полученные вне обстоятельств аварии, а это значит, что страховая компенсация не выплачивается.

Одним из преимуществ КАСКО является получение выплаты за повреждение своего автомобиля в любом случае, даже если нет второго участника происшествия. Ограничиваются страховые случаи заключенным договором и рисками, которые выбирает страхователь при его подписании. То есть выплата полагается даже в том случае, если за рулем был не его владелец.

https://www.youtube.com/watch?v=1GC9OBed_qc

Одним из вариантов ДТП является происшествие с одним участником. Это возможно, если одна сторона скрылась, не определена следствием, или же ущерб причинен самостоятельно, без участия третьих лиц. Если же виновник будет найден, тогда никаких проблем с получением выплаты вообще не будет.

При оформлении аварии обязательно нужно, чтобы протокол содержал следующие данные:

- Схемы происшествия. Если представители ГИБДД или аварийный комиссар не оформили событие, зарисовку следует сделать самостоятельно. При этом важно сделать надписи с расстоянием до ближайших предметов (деревьев, бордюра).

- Тормозной путь.

- Дорожная разметка, светофоры, ширина дорожного полотна.

- Направление движения.

- Дата, время происшествия.

- Данные свидетелей.

- Данные водителя и автомобиля.

При написании заявления в СК по стандартному бланку необходимо будет указать причину получения повреждений в происшествии с одним участником (наехал на бордюр, не рассчитал проезд в гараж, виновник скрылся или не найден).

Каско – добровольное страхование, которое оформляется плюсом к ОСАГО, обязательному виду. Страхователь решает сам, целесообразно ли заключать данный вид договора.

Его очевидные плюсы: возмещение выплачивается в любом случае, даже, если сторона ДТП-страхователь признана виновницей аварии.

Вот это и привлекает сотни и тысячи клиентов, которых беспокоит финансовое покрытие на момент форс-мажорных обстоятельств.

Другой мотив страхования по КАСКО – пожелание банка-кредитора.

Если автолюбитель заключает еще вдобавок кредитное соглашение, то какой-то период собственником транспортного средства остается кредитное учреждение. Ему не выгодно затем оплачивать ремонт и восстановление «железа».

Тем более, если будет признана полная утрата, то размер страхового возмещения по страховке позволит компенсировать убытки банка.

Цены на договор

Договор добровольного страхования для одних — непозволительная трата, для других – острая необходимость. Первая группа россиян вынуждена отказаться от страховки по причине ее относительно высокой стоимости.

На год услуги страхования обходятся в 5-10 процентов от стоимости автомобиля.

Сумма редко бывает меньше 40-50 тысяч и рассчитывается строго индивидуально.

Но повреждение нескольких деталей кузова, световых приборов и стекол может стоить намного больше.

Цена на договор зависит от следующих факторов:

- Условий страхования. Каско или ущерб оцениваются по разным коэффициентам. Страхование от ущерба более выгодно, но оно не учитывает возможность угона ТС.

- Года выпуска машины. С каждым годом эксплуатации автомобиль теряет от своей первоначальной стоимости определенный процент. Стоимость транспортного средства определяется по объявлениям с сайтов продажи-покупки. За образец берётся подобная единица товара с равными техническими характеристиками.

- Отсутствия (наличия) выплат по предыдущим договорам страхования. За полис бедет заплачено меньше, если водитель ездить без убытков из года в год.

- Статистических данных. По статистике некоторые модели автомобилей числятся в часто угоняемых транспортных средствах. То же самое касается возраста водителя и его принадлежности к полу. Не каждая страховая компания доверяет молодым людям без опыта вождения или женщинам-домохозяйкам зрелого возраста. У водителей-пенсионеров реакция замедленна, а прогрессивное развитие некоторых болезней мешает концентрации внимания на дорогах. Вероятность аварии возрастает. Страховщик вправе учитывать это при назначении страховой премии к оплате.

- Способа хранения автомобиля, наличия (отсутствии) сигнализации.

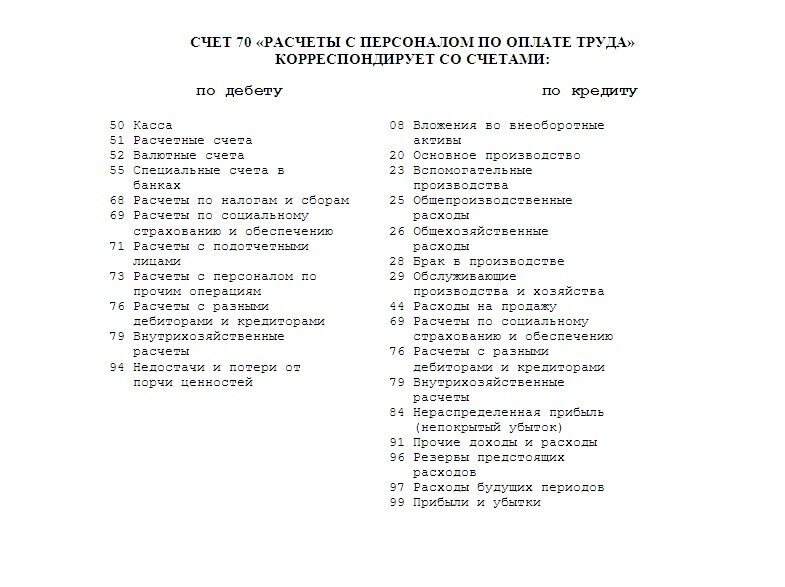

Таблица. Пример расчета по КАСКО по разным страховым компаниям

| Наименование автомобиля, модель, год выпуска | BMWмодель 32011 г.в. | |

| Характеристики водителя ТС | Мужчина, 15 лет стажа, возраст – 45 лет | |

| Сумма страховой премии по компаниям (один год страхования) | Югория | 55 700 |

| ВТБ | 68 200 | |

| Согласие | 85 020 | |

| Альфа-страхование | 86 450 | |

| РГС | 91 474 |

Как оформить аварию по договору добровольного страхования, знает даже водитель-дилетант. Выплата виновнику выдается при наличии пакета документов. При этом оценка экспертизы имеет большое значение.

У участника аварии, который был признан пострадавшим лицом, всегда есть выбор:

- Получить страховое возмещение по ОСАГО за счет страховой компании виновника и его ОСАГО.

- Заявить о своих правах на страховую выплату по КАСКО.

- При отсутствии договора ОСАГО у виновника начать судебный процесс. При осуществлении ремонтных работ собирать все квитанции об оплате и акты оказанных услуг. Суброгация с виновника по суду поможет компенсировать недостающие суммы, ранее выплаченные страховой компании.

Внимание! Не допускается обращаться одновременно в две компании, по двум вида страхования – КАСКО и ОСАГО. Расходы погашает один страховщик и единовременным платежом.

Если водитель виновен в ДТП, то выплаты производятся только по программе добровольного страхования. Перед решением об окончательной сумме страховщик организует собственную экспертизу автомобиля.

Но, когда автолюбитель не согласен с результатами проверки, то в его силах провести независимую оценку.

Куда обращаться, чтобы найти независимого эксперта:

- В компанию, которая никак не относится к страховой компании.

- В компанию, которая имеет хорошую репутацию и многолетний опыт.

- В компанию, которая входит в СРО (саморегулирующаяся организация).

- В компанию, которая заключает договор на свои услуги.

Независимая экспертиза после аварии предлагает массу преимуществ:

- во-первых, при ДТП без КАСКО существенно занижается реальный ущерб. Оценка экспертов по найму дает справедливую картину события;

- во-вторых, потерпевшая сторона может использовать документы для судебных разбирательств;

- в-третьих, независимые эксперты выполняют работу в кратчайшие сроки, что сокращает время ожидания по выплатам.

Что включает КАСКО

Что покрывает КАСКО при ДТП, становится известно по условиям договора.

Чаще всего соглашение включает следующие моменты:

- аварию;

- пожар;

- угон;

- наводнение или другое стихийное бедствие;

- повреждение транспортного средства при вынужденной транспортировке, например, на эвакуаторе;

- повреждения от действий животных;

- убытки при действии третьих лиц (неизвестных людей);

- расходы на ремонт кузова по причине упавшего предмета и т.д.;

- утрата товарной стоимости автомобиля.

Как известно, любой автомобиль, который не участвовал в ДТП, будет стоить дороже, чем аварийная машина. Свежую краску на кузове можно обнаружить с помощью специального оборудования.

Поэтому для клиентов по КАСКО важно получать компенсации по УТС.

Внимание! Утрата товарной стоимости автомобиля, или УТС, рассчитывается только для машин не старше 5-ти лет.

Сроки выплат зависят от расторопности водителя-страхователя. Случай может быть разного характера. В зависимости от вида события автолюбитель вызывает МЧС, полиции или экипаж ГИБДД.

Без справки о ДТП, подписанной компетентными органами, рассмотрение происшествия продлевается на неопределенный срок.

Зато правильное заполнение всех бумаг и наличие полного пакета гарантируют, что страховщик заведет дело, установит период работы не более 15-30 дней.

По истечении этого срока происходит выплата без предупреждения на расчетные счета, указанные в заявлении.

Часто бывает, что виновная сторона покидает место происшествия. Такого участника ДТП не волнует даже уголовная ответственность от 1 года.

Редко, но бывает, что повреждения авто связаны с дефектами дорожного полотна или особыми обстоятельствами.

Примеры:

- въезд в дерево или в канаву;

- повреждения днища транспортного средства о камень, кусок арматуры;

- соприкосновение со стенками гаража;

- наезд на забор.

Список случайностей можно продолжать бесконечно. В этом случае отказ по КАСКО в Росгосстрахе при 1 участнике ДТП не правомерен. Но для подтверждения своего права на выплаты нужно зарегистрировать событие в компетентных органах.

Каско разработано страховщиками, чтобы компенсировать реальный ущерб автолюбителя. Так, в случае угона выплачивается полная сумма страхования, которая использовалась при расчете.

Но необходимо доказать, что со стороны собственника авто не было умышленных действий. Все правонарушения, связанные с железом, совершаются только третьими лицами и при воздействии непредвиденных обстоятельств.

Действия при угоне транспортного средства

Что подразумевает под собой угон{q} К этой категории можно отнести непосредственно сам угон автомобиля, ущерб, который возник в результате кражи, ограбления или разбоя. Именно в этом случае можно рассчитывать на получение максимальной суммы компенсации при обращении в компанию и оформлении страхования КАСКО. Страховые случаи при категории «ущерб» другие.

Шок, который испытывает водитель, когда не может обнаружить свой автомобиль в том месте, где его оставил, трудно сравнить с чем-либо. В подобной ситуации многое зависит от того, насколько точно и слаженно будут действовать водитель и сотрудники полиции.

После решения вопросов с полицией

Возмещение полученных в дорожной аварии убытков – главная задача полиса, приобретение которого является прямой обязанностью всех водителей. Но следует знать, что, помимо ОСАГО, существуют другие варианты страхования транспортного средства, и, прежде всего, это каско.

https://www.youtube.com/watch?v=iviBkZO33WQ

В целом данный полис распространяется на более широкий перечень повреждений автомобиля и предлагает выгодные условия для его владельца, благодаря чему привлекает многих водителей. Так что сначала нужно разобрать все тонкости и выяснить, как оформить выплаты по каско при ДТП.

Что такое каско

Это добровольное страхование, и данный договор можно заключить в дополнение к ОСАГО, наличие которого у водителя, согласно закону №40-ФЗ от 25.04.2002 г., является обязательным. В связи с этим автовладельцу перед заключением договора следует разобраться, что покрывает каско при ДТП, а соответственно, есть ли в конкретной ситуации смысл его приобретать.

Итак, полис действует в следующих случаях:

- дорожно-транспортное происшествие с участием застрахованной машины;

- стихийные бедствия, вред от непреодолимой силы, падения тяжелых предметов, возгорания и взрывов;

- неправомерные действия вандалов или нападение животных;

- угон автомобиля или хищение отдельных его агрегатов.

Указанный перечень – это полный полис, который потребует соответствующих вложений от владельца автомашины. Также возможно оформить частичную страховку, предусмотрев наиболее вероятные случаи повреждения ТС.

Отличия от ОСАГО

разница между каско и ОСАГО при ДТП заключается в следующем: первый полис рассчитан на ущерб, нанесенный только транспорту, а вот обязательное страхование автогражданской ответственности возмещает именно случаи получения серьезных травм водителем машины или его пассажирами, порчи дополнительного, не предусмотренного заводской комплектацией авто, оборудования и прочие.

Цены на договор

Использовать полис КАСКО после ДТП можно при любых повреждениях автомашины — страховая компания должна оценить ущерб и перечислить компенсацию. Поскольку у каждого автовладельца обязан быть полис ОСАГО, по нему будет компенсирован ущерб при отсутствии вины водителя. Если на получение выплаты по ОСАГО водитель не может претендовать, либо обязательная компенсация не покрыла всех расходов, ущерб будет возмещен по полису КАСКО.

Условия договора КАСКО позволяют застраховать автомобиль от любых видов имущественного ущерба, в том числе от повреждений при ДТП. Однако с этой же целью оформляется и полиса ОСАГО, гарантирующий страхование гражданской ответственности водителя. Следовательно, если у вас возникло основание для возмещения по ОСАГО, а сумма выплаты полностью покроет имущественный ущерб, обращение за компенсацией по КАСКО не имеет смысла.

Оформить страховой случай по КАСКО необходимо в следующих случаях:

- произошло ДТП, виновник которого не известен и не был установлен правоохранительными органами, а основания для получения ОСАГО от своего страховщика отсутствуют;

- если в ДТП виновен сам автовладелец, что не позволяет ему рассчитывать на возмещение по ОСАГО;

- если суммы компенсации по ОСАГО оказалось недостаточно для полного восстановления после ДТП (для полисов ОСАГО предусмотрен законодательный лимит по выплатам — не более 400 тыс. руб.).

Повреждения от ДТП рассматриваются как страховой случай по правилам КАСКО в любой страховой компании. Исключение составляют случаи, когда действия автовладельца носили умышленный характер и преследовали цель получения выплаты по КАСКО обманным путем. При выявлении таких фактов гражданин может не только получить отказ от выплаты по страховке, но и будет привлечен к ответственности за мошенничество.

Для возмещения по КАСКО размер и характер повреждений имеет значение только для расчета суммы выплат. Естественно, указанная сумма не должна превышать максимального размера страхового возмещения, предусмотренного полисом.

Чтобы получить выплату по КАСКО, нужно доказать наступление страхового случая, т.е. представить в страховую компанию полный комплект документов, предусмотренных полисом. В зависимости от обстоятельств ДТП, оформление документов может происходить следующим образом:

- по упрощенной форме Европротокола — если в аварии не пострадали люди, оба водителя не имеют разногласий о причинах столкновения и характере повреждений, а сумма ущерба не превышает 50 тыс. руб. (лимит выплаты по Европротоколу будет увеличен в два раза с 2019 года);

- путем вызова сотрудника ГИБДД и оформления протокола — если отсутствуют основания для составления Европротокола, либо автовладельцы имеют разногласия относительно обстоятельств ДТП;

- путем вызова сотрудника ГИБДД и одностороннего оформления извещения о ДТП — если второй участник аварии неизвестен, либо скрылся с места происшествия.

Вне зависимости от варианта оформления документов о ДТП, важно тщательно зафиксировать все повреждения автомашины. Для этого предусмотрено заполнение бланка извещение ДТП, который применяется и при выплате по ОСАГО.

Сразу после устранения угрозы для жизни и здоровья граждан, а также после вызова сотрудника ГИБДД, известите представителя страховой компании об аварии. В настоящее время, для устранения возможных споров, страховые компании предлагают направить к месту аварии уполномоченных специалистов — аварийных комиссаров. С их помощью первичные документы будут оформлены надлежащим образом, а все разногласия будут устранены на месте ДТП.

Если участники ДТП не оформляли Европротокол, основанием для получения выплаты по КАСКО будет являться не только извещение, но и справка ГИБДД. В этом документе указываются обстоятельства аварии, а также ее виновник.

Также страховая компания, выплачивающая ОСАГО, может сама выдать подтверждающий документ, который будет являться основанием для получения КАСКО.

Если повреждения носят незначительных характер, получить компенсацию по КАСКО можно без представления справки ГИБДД. Как правило, в полисе будет указан размер ущерба или характер повреждений, при которых страхователь может обойтись без справки.

Недостаточно правильно оформить ДТП, чтобы получить страховку. По условиям полиса КАСКО вы обязаны представить автомашину в страховую компанию для осмотра и оценки повреждений. Для этого назначается экспертиза, а итоговое экспертное заключение будет основанием для расчета выплат. При несогласии с объемом выявленных повреждений и суммой ущерба, вы можете обратиться к независимому автоэксперту и получить его заключение.

Для получения страховки КАСКО представляется следующий комплект документов:

- заявление о наступлении страхового случая, выплате компенсации или оплате ремонтно-восстановительных работ;

- извещение о ДТП;

- Европротокол или справка ГИБДД по форме № 12 и форме № 31;

- материалы административного дела, если ДТП было связано с нарушением правил дорожного движения;

- паспорт автовладельца, водительское удостоверение, свидетельство о регистрации ТС;

- оригинал полиса КАСКО;

- платежный документ, подтверждающий оплату страховой премии (этот документ требуется, если вы оформляли онлайн-полис).

Перечисленные документы передаются в течение пяти дней после ДТП. Если отдельные документы отсутствуют, они могут быть представлены позднее.

На основании представленных документов и проведенного осмотра автомашины, страховая компания подтверждает страховой случай. Автовладелец получит направление на СТО, с которой страховщик заключил договор, на проведение восстановительных работ. Если у страховой компании отсутствует договор с сертифицированным автосервисом, выплачивается денежная компенсация.

Страховые случаи по КАСКО без ДТП фиксируются стандартным способом. Единственным отличием является то, что оформление страхового случая не происходит на проезжей части. Возможно, это будет стоянка возле дома или другое вне дорожное местонахождение. Важно проявлять бдительность и не упускать из виду следующие моменты, чтобы не чинить препятствия по возмещению вреда:

- В момент обнаружения поломок сразу обращаться к страховщику.

- Не убирать осколки лакокрасочного покрытия и не пытаться убрать препятствие, послужившее причиной урона, а наоборот, фотографировать все имеющиеся повреждения. Например: упало дерево, значит, не выезжать из-под него.

- Не покидать место происшествия и вызывать сотрудников ГАИ и милицию для фиксирования ситуации.

После того как произошло ДТП, возникает необходимость обращаться в страховую компанию по КАСКО.

Страховой случай с КАСКО возникает во всех возможных видах ДТП, включая происшествия, в которых виновником является сам страхователь, что дает возможность автовладельцу получить материальную компенсацию либо ремонт транспортного средства при аварии.

Страховой случай может возникать при столкновении транспортного средства с неподвижными предметами, угоне автомобиля, пожаре, падении и иных повреждениях авто даже в том случае, если вы явились виновником происшествия.

Дорожно-транспортное происшествие – это событие, от которого никто не застрахован.

Даже если вы аккуратный водитель, соблюдаете правила дорожного движения, найдется лихач, который не справится с управлением или сзади подтолкнет зазевавшийся новичок. Много на дороге открытых люков, некачественного покрытия.

Да и просто скверных людей, которые могут причинить ущерб вашему авто. Хорошо, когда есть полис КАСКО. Но наступление страхового случая по КАСКО всегда становится неожиданным.

В этой статье мы расскажем, что делать при наступлении страхового случая по КАСКО. Рассмотрим нестраховые случаи, при которых могут отказать в компенсации. Проинструктируем как вести себя при ДТП. Поможем правильно оформить все документы и написать заявление в страховую компанию.

Итак, страховой случай по КАСКО – это событие, которое обязывает страховую компанию покрыть ущерб, причиненный транспортному средству.

Все страховые и нестраховые случаи прописываются в договоре. Страховые компании, как правило, выдают «Правила страхования КАСКО» и «Памятку страхователя». Но их мало кто читает. Чтобы избежать отказа в компенсации ущерба, нужно соблюдать предусмотренный порядок действий.

Как оформить страховой случай по КАСКО без ДТП

Приобретая полис добровольного страхования, большинство автовладельцев пытаются защитить себя и свое авто на случай ДТП. Однако это далеко не единственный страховой случай КАСКО. При заключении страхового договора указывается довольно обширный перечень ситуаций, при которых страхователю полагается возмещение. Помимо дорожных происшествий, страховка покрывает ущерб, причиненный ТС и без ДТП.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам:

- 7 (499) 653-60-72 доб. 987 (Москва и область)

- 7 (812) 426-14-07 доб. 133 (Санкт-Петербург и область)

- 8 (800) 500-27-29 доб. 652 (Регионы)

Это быстро и бесплатно!

Страховые случаи

Под этим понятием скрываются любые обстоятельства, при наступлении которых СК обязана произвести выплаты по КАСКО. Полный перечень страховых случаев и условия покрытия ущерба оговариваются в договоре.

В результате ДТП

В понятие страхового случая по КАСКО с ДТП входит создание аварийной ситуации на дороге, приводящей к дорожно-транспортному происшествию. Что входит в эту группу{q}

- столкновение машин и наезд их друг на друга;

- переворачивание ТС;

- попадание в кювет;

- наезд на припаркованное ТС или ограждение.

Если в результате любой из перечисленных ситуаций автомобиль получает повреждения, они устраняются за счет оформленного полиса КАСКО, или же он подлежит полной утилизации (и в этом случае страхователю полагается возмещение).

Без ДТП

Страховой случай по полису КАСКО без ДТП может быть следствием наступления рисков, в результате которых возникает ущерб. Например:

- Завладение авто незаконным способом и другие противозаконные действия, по отношению к транспорту со стороны третьих лиц.

- Угон или хищение.

- Стихийные бедствия. Сюда относятся любого рода природные катаклизмы. К примеру, наводнение, ураган, землетрясение. Что делать, чтобы получить возмещение по этому основанию{q} Предоставить справку из метеорологической службы.

- Пожар, горение, самовозгорание.

- Непроизвольное воздействие на авто животных.

- Падение на машину различных предметов. Это могут быть камни, сосульки, снег.

- Взрыв, вне зависимости от причины.

Во всех этих ситуациях страхователю полагаются компенсации. В страховой не вправе отказать в покрытии ущерба, если автовладелец во время оформления страхового случая действовал согласно следующему порядку действий.

Не все страхователи знают, что делать, когда страховое происшествие произошло. А ведь от того, насколько четко и разумно действует водитель, зависит вероятность получения выплаты по КАСКО.

Вот стандартный порядок оформления документов при ДТП и страховых ситуаций без ДТП:

- Сразу после остановки транспортного средства проверьте, есть ли пострадавшие во всех автомобилях. Если есть, вызывайте скорую помощь.

- Выставьте аварийный знак метров в 10-15 от авто.

- Позвоните в отделение полиции и сообщите об инциденте.

- Дожидаясь приезда сотрудника ГИБДД, оповестите свою страховую.

- Запечатлейте место аварии путем видео- или фотосъемки.

- Обменяйтесь контактными данными со вторым участником происшествия – запишите номер телефона, страхового полиса, автомобиля.

- По приезду представителей ГИБДД четко и обдуманно давайте показания.

- Перед подписанием справки о происшествии внимательно проверьте, все ли данные, указанные там, достоверны. Особенно тщательно сверяйте номера машины и страховки. В будущем это позволит избежать сложностей в получении выплат.

- Через 1-2 дня заберите протокол о возбуждении уголовного дела либо отказе в нем.

- На протяжении трех дней нужно оформить страховой случай, для этого в СК следует представить следующие документы:

- паспорт;

- полис автострахования;

- водительское удостоверение;

- документы, составленные ГИБДД: справка о ДТП, протокол, схема аварии.

При определенных ситуациях дополнительно подаются и другого рода документы. Например, справка из метеорологической службы (при стихийных бедствиях), заключение от пожарной службы (если произошло возгорание авто) и др. Если же автомобиль похищен, автовладельцу дополнительно следует предоставить ключи, чип и сигнализационный брелок.

Затем в условленное время необходимо доставить ТС на экспертизу. Только после нее может быть произведен расчет страхового возмещения. С 2017 года действуют новые правила страховых выплат. Согласно им основной способ страхового возмещения – проведение ремонтных работ. С лета текущего года получить денежную компенсацию по вновь заключенным страховым договорам можно только при особых обстоятельствах:

- причинение вреда здоровью человека;

- в ДТП участвовал инвалид;

- страховая не может по каким-то причинам произвести качественный и своевременный ремонт ТС;

- размер ущерба превышает максимальный лимит, предусмотренный страховым договором;

- обоюдное согласие между страхователем и страховщиком и другие случаи.

Вышеприведенная инструкция подходит для всех страховых случаев. Но при возникновении происшествия без ДТП, есть некоторые особенности, касающиеся оформления. Итак, вы выходите утром и обнаруживаете на своем автомобиле царапины, повреждения или любые другие последствия злоумышленников. Ваши действия должны быть такими:

- Осмотреть авто.

- Сфотографировать все повреждения.

- Оставить все осколки и другие детали происшествия на месте – нельзя ничего вытирать, поднимать и т. д.

- Опросить возможных очевидцев – если найдутся реальные свидетели возьмите их контакты

- Вызвать полицию.

- Получить от сотрудников правоохранительных органов следующие документы:

- талон-уведомление;

- справку;

- постановление или отказ в возбуждении уголовного делопроизводства.

В остальном все действия аналогичны вышеприведенной инструкции.

Повредить ТС может сосулька, ледяная глыба, дерево и др. Принцип действия схож со всем описанными выше ситуациями. Но отличия все же имеются:

- Если падение произошло во время движения, незамедлительно остановитесь, выйдите из авто и поставьте аварийный знак.

- Установите точное место своего положения – если авария случилась на трассе, ориентируйтесь на порядковый номер километра.

- Вызовите полицию и дорожную службу.

Порядок обращения в страховую тот же, что и описанный выше.

У любого автовладельца, не обнаружившего свой автомобиль там, где он был оставлен, возникает шок. Однако для минимизации последствий от ущерба, он должен действовать четко и без паники:

- Позвонить в полицию и ответить на все заданные вопросы.

- Если на авто есть противоугонная система, связаться с фирмой, устанавливающей ее.

- Сообщить об угоне своему страховому агенту.

- Опросить свидетелей, записать их данные.

- Четко и ясно отвечать на вопросы полиции.

- Составить заявление об угоне, копию его оставить у себя.

- Записать фамилию сотрудника, принявшего у вас заявление и попросить у него талон, подтверждающий принятие заявления.

- Если полицейские у вас забирают ключи от авто или любые другие вещи, требуйте составления акта изъятия.

Особенность угона — необходимость обращения не в ГИБДД, а в отделение полиции. После опроса следователем выдается справка, подтверждающая хищение. Спустя 2 месяца документы передаются в следственный комитет. Выплату по КАСКО можно будет получить через месяц.

Есть несколько важных правил, несоблюдение которых способно повлиять на решение о компенсации. Если случился страховой случай, следуйте таким советам:

- Не эвакуируйте авто без согласования со СК.

- Делайте копии со всех документов, подаваемых в органы.

- Не делайте ремонт до получения выплат.

- Предоставляйте авто на экспертизу своевременно, без задержек.

- Требуйте, чтобы на заявлении ставили номер регистрации.

- При наступлении случая без ДТП заранее уточните у СК список необходимых документов.

- Не спешите принимать выплаты для ремонта, если они меньше необходимого размера для восстановления ТС.

Цены на договор

Автомобильная страховка КАСКО должна в случае форс-мажора или аварии защищать интересы автовладельца. Застрахованный автомобиль должен быть отремонтирован не зависимо от виновника происшествия. Однако расслабляться в уверенности, что в любом случае вы получите денежную компенсацию не стоит.

Согласно условиям договора надо соблюсти определенные юридические нормы и правила, грамотно оформить ДТП, а также своевременно подать необходимые документы на компенсацию по страховой выплате. В случае аварии надо остановить автомобиль на месте происшествия, выставив при этом знаки аварийной остановки. Если нет пострадавших, первоначально надо вызвать сотрудников ГИБДД.

Чтобы получить страховку, необходим документ, который отражает обстоятельства происшествия. Рекомендуется сфотографировать место аварии с положениями автомобилей и повреждениями. Важно также сохранить контакты свидетелей ДТП.

Сотрудники ГИБДД обязаны задокументировать показания участников аварии и составить точную схему расположения автомобилей, задействованных в происшествии.

После этого выдается извещение о ДТП. Необходимо сразу оповестить страховую компанию о случившейся аварии.

Через какое-то время буде назначена дата проведения собрания участников ДТП для детального рассмотрения аварии, на котором будет определен виновник происшествия. На собрании надо получить документы: — копию Постановления об административном правонарушении; — справку об участии в ДТП с указанием нанесенных автомобилю повреждений; — справку для страховой компании;

— копию Протокола, оформленного на месте происшествия.

КАСКО и ОСАГО – виды имущественного страхования, которые оформляются в отношении машины.

Принципиальным отличием является то, что КАСКО защищает ваш автомобиль, а ОСАГО страхует ответственность водителя на момент ДТП, другими словами выплаты по КАСКО сберегут ваши средства, если потребуется ремонтировать вашу же машину, ОСАГО – бережет ваш бюджет от выплат за ремонт чужой машины, в том случае если вы оказались виновником ДТП. Еще одним отличием является то, что КАСКО — добровольный вид страхования, а ОСАГО – нет.

Без ОСАГО нельзя садиться за руль. Каждый страховщик устанавливает свои условия страхования по КАСКО (какие документы потребуются для оформления КАСКО можно посмотретьздесь). Сроки выплаты, тарифы и условия заключения договора по ОСАГО установлены Правительством РФ. Каждый автовладелец может рассчитать сумму платежа по ОСАГО заранее.

- Не стоит производить эвакуацию автомобиля, предварительно не согласовав это со страховым агентом.

- Не следует устранять повреждения до того, как вы получите выплаты.

- Подавать заявление в страховую нужно вовремя. Нарушение сроков может повлечь за собой отказ в выплате компенсации.

- Следует придерживаться той формы обращения, которая установлена. Не лишним будет снимать копии со всех бланков и документов.

- Стоит убедиться, что при оформлении заявления ему был присвоен регистрационный номер. Сохраните его себе.

- Если возник страховой случай КАСКО без ДТП, то нелишним будет уточнить перечень документов, который потребуется.

- Придерживайтесь установленных сроков на предоставление транспортного средства к осмотру экспертами или страховщиками.

- Узнайте и запишите номер, под которым было зарегистрировано ваше страховое дело. Так необходимо вести себя при наступлении страхового случая КАСКО в «Росгосстрахе».

- Документы предоставлять в офис страховой компании лучше посредством почты. Так будет легче получить подтверждение о том, что ваши бумаги были получены.

- Необходимо делать копии всех документов, которые вы сдаете в страховую компанию.

- Не стоит принимать компенсацию, если ее сумма ниже заявленной в договоре. Если возникнет такая ситуация, то необходимо составить иск, собрать документы и обратиться в суд для урегулирования ситуации.

Транспортному средству нанесен вред

Начальные действия водителя:

- Стоит с особым вниманием осмотреть поврежденное транспортное средство.

- Обязательно нужно сфотографировать все царапины и вмятины.

- Необходимо убедиться, что данное повреждение возникло в результате неправомерных действий третьих лиц. То есть это страховой случай КАСКО без ДТП.

Важно помнить, что ни в коем случае не стоит пытаться избавиться от повреждения путем чистки или протирки автомобиля. Не стоит также и убирать осколки, если такие имеются. Место происшествия должно оставаться нетронутым, именно в таком виде, в котором его обнаружили изначально.

- Нужно попытаться найти свидетелей, возможно, кто-то видел или слышал инцидент, и попросить их контактную информацию.

- Необходимо зафиксировать точное расположение вашего транспортного средства и адрес.

- Последним действием является вызов полиции с кратким описанием инцидента.

Пока вы ожидаете прибытия полиции, стоит сообщить о происшествии в страховую компанию посредством телефонного звонка. От этого будет зависеть полнота выплаты по страховому случаю КАСКО.

После прибытия сотрудников полиции

- Ни в коем случае не стоит упоминать, что нанесенный ущерб незначителен.

- Не стоит также упоминать, что справка формальна, что вы не имеете претензий к третьим лицам. Не стоит также подписывать бумаги, в которых содержится оговорка о том, что вы не имеете претензий.

- Если сотрудник полиции попросит вас примерно оценить ущерб, лучше сказать, что для вас он очень велик.

После общения с сотрудниками полиции вы должны получить уведомление, которое будет фиксировать факт действий, совершенных против вас, а также справку, которая нужна будет для предъявления в страховую компанию. Именно она является основанием для получения компенсации. Стоит проверить справку, в ней не должно быть пометки о том, что ущерб нанесен при неустановленных обстоятельствах. Такая формулировка будет служить отказом для выплаты компенсации.

Также справка обязательно должна содержать точные данные о владельце, модели и марке транспортного средства, о месте, где произошел инцидент. От сотрудника полиции вы должны получить либо копию постановления о возбуждении уголовного делопроизводства, либо справку с указанием причины, по которой было отказано в заведении уголовного дела. И тот, и другой документ должны быть заверены печатью.

Что еще необходимо сделать для правильного оформления страхового случая КАСКО{q}

- Предоставить информацию, которую удалось собрать самостоятельно до их прибытия.

- Постараться максимально точно указать время, когда транспортное средство было угнано.

- Если имеются показания свидетелей, о них нужно обязательно сообщить.

- Стоит записать себе данные того сотрудника полиции, который принял заявление об угоне (Ф. И. О., звание, номер).

- Необходимо попросить и сохранить талон, подтверждающий факт принятия заявления.

- В том случае если сотрудники полиции намерены изъять некоторые ваши вещи, например ключи от автомобиля или документы на него, необходимо попросить составить акт изъятия с описью вещей. Это важно при наступлении страхового случая КАСКО.

Например, в «АльфаСтраховании» при страховом случае КАСКО основанием для выплаты компенсации за угон является справка о возбуждении уголовного делопроизводства или справка о том, что в возбуждении такого дела отказано. Как правило, сотрудники полиции предоставляют такие документы в течение двух месяцев с момента подачи заявления, не позднее.

Если автомобиль куплен в кредит, по которому еще имеются долговые обязательства, нелишним будет уведомить и кредитную организацию.

Если сумма компенсации, которую предложила страховая, занижена или владельца не устраивает, то такое ее решение можно обжаловать в судебном порядке.

Правильно составляем заявление

Правильно составить заявление об угоне иногда проблематично. Если следовать общим рекомендациям, приведенным ниже, можно сделать это самостоятельно, не прибегая к помощи юристов. В таком заявлении должны содержаться такие факты:

- Личная информация в полном объеме, данные о водительских правах.

- Данные, содержащиеся в свидетельстве о регистрации ТС.

- Номер ПТС.

- Марка, модель, государственный номер, а также отличительные особенности автомобиля, если таковые имеются.

- Показания спидометра.

- Приблизительное количество топлива, которое находилось в баке транспортного средства.

- Полная информация о договоре купли-продажи автомобиля. Нелишним будет указать сведения о предыдущем владельце, если таковой имелся.

- Данные об организации, в которой была установлена сигнализация или система против угона.

- Подробная информация о лицах, которые наравне с вами обладают правом управления транспортным средством. При наступлении страхового случая по КАСКО документы необходимо предоставлять в страховую компанию быстро.

После подачи заявления вместе с сотрудниками полиции можно объехать прилежащую к месту угона территорию. Зачастую угонщики бросают автомобиль неподалеку.

Когда ДТП при КАСКО будет считаться страховым случаем

Дорогие читатели! В наших статьях мы рассматриваем типовые способы решения юридических вопросов, но каждый случай носит индивидуальный характер. Если вы хотите узнать как решить именно Вашу проблему – обращайтесь через форму онлайн-консультанта справа или звоните нам по телефонам: 7 (499) 350-66-97 Москва, Московская область 7 (812) 627-16-82 Санкт-Петербург, Ленинградская областьОстальные регионы: онлайн-консультант>>Это быстро и бесплатно!

- автовладелец является виновником аварии, вследствие чего не может претендовать на выплаты по ОСАГО;

- виновник ДТП скрылся с места аварии или не был установлен правоохранительными органами, и по данной причине компенсация по договору обязательного страхования не может быть назначена;

- если у виновника аварии нет полиса ОСАГО, пострадавший имеет право получить компенсацию по своему полису КАСКО, а не обращаться в суд для взыскания суммы ущерба с виновника ДТП;

- когда суммы компенсации по ОСАГО недостаточно для покрытия всей суммы нанесенного ущерба (лимит выплат по договору обязательного страхования не может превысить 400 000 рублей).

Кроме столкновений машин во время движения, к страховым случаям по КАСКО также относятся:

- переворачивание транспортного средства;

- съезд в кювет;

- наезд на препятствие или припаркованный автомобиль.

В такой ситуации владельца транспортного средства ждет не только ремонт за свой счет, но и привлечение к ответственности за мошеннические действия.

Что делать, если виновник ДТП скрылся

Ситуации, при которых виновник ДТП покидает место аварии, возникают все чаще. Но даже в таком случае пострадавший имеет полное право на выплату компенсации по договору КАСКО: главное, чтобы он сам оставался на месте ДТП.

https://www.youtube.com/watch?v=Jf6SZCJWV2Q

Не изменяя положения своей машины, автомобилист должен включить аварийную сигнализацию, выставить знак аварийной остановки и вызвать сотрудников ГИБДД на место происшествия. В итоге пострадавший водитель также получит на руки справку о ДТП, на основании которой сможет обратиться в страховую компанию для получения выплат или ремонта транспортного средства по договору КАСКО.

https://www.youtube.com/watch?v=KoFO4poCqRI

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: 7 (499) 350-66-97 Москва, Московская область 7 (812) 627-16-82 Санкт-Петербург, Ленинградская областьОстальные регионы: онлайн-консультант>>или задайте вопрос юристу через форму обратной связи, расположенную ниже.