- Как перейти на УСН

- Основные аспекты применения упрощенной системы налогообложения

- Порядок перехода

- Что считать доходом УСН

- Уменьшение УСН на страховые взносы в 2019 году (объект доходы)

- Пример уменьшения страховых взносов на объекте доходы

- ИП на УСН «Доходы минус расходы»

- Пример 2.

- Как уменьшить налоговую базу по УСН{q}

- Товарищество

- Часто задаваемые вопросы

- Что такое УСН

- Кому не подходит УСН

- Какую УСН выбрать

Как перейти на УСН

УСН – специальный налоговый режим, при применении которого организации и индивидуальные предприниматели не уплачивают в бюджет ряд налогов.

По общему правилу при использовании упрощенной системы не уплачиваются:

- Налог на прибыль для организаций и на доходы физических лиц для индивидуальных предпринимателей.

- Налог на имущество предприятий (ИП не уплачивает его в отношении имущества, используемого в предпринимательской деятельности).

- НДС.

https://www.youtube.com/watch?v=CW_o7d_C2_E

Конечно, закон (статья 346.11 НК РФ) устанавливает некоторые исключения, при которых даже на УСН придется уплачивать данные виды платежей (например, с дивидендов или по некоторым долговым обязательствам придется заплатить налог на прибыль или НДФЛ).

Также не освобождает УСН и от уплаты страховых взносов.

Использовать УСН вправе индивидуальные предприниматели и организации с остаточной стоимостью основных средств (по бухгалтерской отчетности) не более 150 миллионов рублей и доходом, не превышающим 112,5 миллионов рублей.

Важно!

При определении дохода компании, решившей перейти на упрощенную систему налогообложения нужно учитывать, что такой доход берется не за весь год, а за девять месяцев того года, в котором предприятие подало уведомление о переходе на этот специальный налоговый режим.

Помимо ограничения по доходам и основным средствам, есть еще дополнительные ограничения, при которых перейти на УСН не получится. Распространяются такие ограничения и на компании, и на индивидуальных предпринимателей.

Так, не получится применять «упрощенку» организациям и ИП:

- Если численность их работников превышает 100 человек.

- Если они занимаются производством подакцизных товаров или добычей полезных ископаемых.

- Если они не уведомили о переходе на УСН в течение тридцати дней после регистрации (этот срок применяется для компаний или ИП, решивших перейти на упрощенную систему сразу после регистрации или прекративших уплачивать единый налог на вмененный доход). А также до 31 декабря года, предшествующего периоду, в котором они желают использовать этот специальный налоговый режим (этот срок используется фирмами и индивидуальными предпринимателями, ранее осуществлявшими деятельность и уплачивающими при этом налоги в общем порядке).

- Если они перешли на систему налогообложения для сельскохозяйственных производителей.

Еще применение УСН ограничивается и видом деятельности организации. В частности ее не смогут использовать:

- Банковские и страховые организации.

- Негосударственные пенсионные, а также инвестиционные фонды.

- Ломбарды и участники рынка ценных бумаг.

- Организации, занимающиеся проведением азартных игр.

- Нотариусы и адвокаты.

- Частные агентства занятости.

- Микрофинансовые организации.

- Иностранные предприятия.

- Коммерческие компании с долей участия юридических лиц более 25%.

- Казенные и бюджетные учреждения.

Если фирма или индивидуальный предприниматель имеют право и желают применять УСН со следующего календарного года, они уведомляют об этом налоговые органы в срок не позднее 31 декабря текущего года (в котором принято решение о переходе на «упрощенку»).

В уведомлении указывается:

- Вид налогообложения.

- Сумма остаточных средств.

- Размер доходов компании (он берется по состоянию на 1 октября года, предшествующего году перехода на УСН).

Выбрать упрощенную систему можно и при регистрации компании или ИП. В таком случае у вновь зарегистрированного предприятия или индивидуального предпринимателя есть 30 дней после регистрации на направление в налоговую инспекцию уведомления о переходе на УСН.

Для уменьшения налога по УСН можно использовать:

- Зачет имеющейся переплаты по ранее уплаченным взносам.

- Учет доходов и расходов.

- Учет уплаченных страховых взносов.

- Учет минимального налога.

- Использование убытка прошлых лет.

Для того чтобы правильно выбрать оптимальный способ уменьшения суммы обязательного платежа стоит учитывать его размер, а также что именно выбрано в качестве объекта налогообложения («доходы» или «доходы минус расходы»).

Этот способ уменьшения налога подходит для организаций и ИП, которые ведут предпринимательскую деятельность длительное время. Налоговый кодекс разрешает принимать к зачету ранее излишне уплаченные фирмами и индивидуальным предпринимателем обязательные платежи.

По закону налоговый орган сам должен сообщить о переплате, но на практике он может этого не сделать. Поэтому, если раньше не было налажено чёткое отслеживание соответствия налоговых платежей начисленным сборам, имеет смысл проверить такое соответствие.

В том случае, если налогоплательщик обнаружит излишне уплаченный налог, нужно запросить у налоговиков проведение сверки взаиморасчетов (пункт 3 статьи 78 НК РФ), по результатам которой в специальном акте будет отражена переплата.

После установления факта переплаты необходимо обратиться в налоговую службу с заявлением о зачете излишне уплаченной суммы в счет будущих платежей. В течение 10 дней после получения заявления или после подписания акта сверки инспекция должна принять соответствующее решение.

Помимо этого можно потребовать возврат излишне уплаченного налога. Подобное заявление рассматривается в течение месяца. Вернуть платеж можно только в том случае, если у налогоплательщика не имеется недоимок по сборам.

Важно!

Обращение с заявлением о возврате или зачете излишне уплаченных налогов возможно в течение трех лет с момента внесения денежных средств в бюджет.

По закону (статья 346.24) налогоплательщики, применяющие УСН, для целей исчисления налоговой базы обязаны вести учет доходов и расходов, отражая их в специальной книге. Форма и порядок ведения книги утверждены Приказом ФНС России №135Н от 22 октября 2012 года.

При определении налоговой базы для упрощенной системы следует учитывать:

- Если объектом налогообложения выступают доходы, то необходимо обратить внимание на установленное НК РФ (статья 346.15) их разграничение на доходы, которые учитываются при исчислении налоговой базы, и доходы, не учитываемые для данных целей.

- В ситуации, когда объектом налогообложения являются доходы, уменьшенные на сумму расходов, важно внимательно следить за основаниями расходования средств, ведь признать расходами при определении налоговой базы можно далеко не все траты денежных средств. Неверное отнесение трат к расходам, уменьшающим налоговую базу чревато проблемами в случае проведения в отношении налогоплательщика налоговой проверки.

Верное разграничение доходов и расходов при УСН, а также корректное внесение сведений о них в специальную книгу – это способ не только уменьшить налоги, но и избежать многих сложностей в общении с налоговой службой.

Согласно статье 346.21 НК РФ, если объектом налогообложения на УСН являются доходы, то налогоплательщик вправе уменьшить сбор (авансовый платеж по нему) на сумму уплаченных:

- Страховых взносов на обязательное пенсионное, социальное и медицинское страхование работников.

- Расходов по выплате пособия по нетрудоспособности работников, за те дни, которые оплачиваются работодателем. Это правило распространяется, как на выплаты по обязательному страхованию, так и на случаи заключения договоров добровольного страхования.

При этом сумма уплачиваемого налога (авансового платежа) не может быть уменьшена более чем наполовину.

Индивидуальные предприниматели (не имеющие работников) уменьшают налоговый платеж по УСН на фиксированную сумму страховых взносов, вносимых при оплате обязательного пенсионного страхования в отношении себя.

Важно!

В 2015 году Минфин РФ признал, что ИП могут уменьшить налог, в том числе, и на сумму страхового взноса (1%), уплачиваемого им с дохода, превышающего триста тысяч рублей в год (Письмо Министерства Финансов № 03-11-09/71357 от 7 декабря 2015 года).

В ситуации, когда объектом налогообложения на упрощенной системе выступают доходы, уменьшенные на сумму расходов, уменьшить сам сбор не получится, зато можно учитывать уплаченные страховые взносы в качестве расходов при определении налоговой базы.

https://www.youtube.com/watch?v=IZAMAulNol8

В соответствии с пунктом 6 статьи 346.18, в том случае если объектом налогообложения выступают доходы, уменьшенные на расходы, и налогоплательщик по результатам исчисления налоговой базы уплачивает в бюджет налог в размере меньшим, чем 1% от его доходов, он должен заплатить именно 1% от доходов без учета расходов (минимальный налог).

При этом разницу между минимальным налогом и платежом, исчисленным исходя из расчета «доходы минус расходы» можно учесть в качестве расхода в следующем налоговом периоде.

Доходы за прошлый год – 600 тысяч рублей, расходы – 595 тысяч. Единый налог УСН = (600 – 595)*15% = 750 рублей. Минимальный налог = 600 тысяч* 1% = 6 тысяч. Уплачивать необходимо минимальный, который превышает единый на 5 тысяч 250 рублей.

Доходы, полученные за отчетный год – 500 тысяч рублей, расходы, понесенные в отчетном году – 450 тысяч. Без учета минимального налога прошлого года, единый налог составит (500-450)*15% = 7 тысяч 500 рублей. С учётом прошлого года этот же сбор составляет (500-450-5,25)*15%=6713 рублей. Таким образом, экономия налога за счёт минимального из прошлого года составила 787 рублей.

Неясным остается вопрос, можно ли за счет уплаченного в прошлом году минимального налога увеличить расходы, допустим, первого квартала, снизив тем самым авансовый платёж, или обязательно нужно ждать окончания года, чтобы подвести итоги с учетом всех факторов. Казалось бы, НК РФ не содержит ограничений на этот счёт, и, вроде бы, авансовый платеж уменьшить можно. Но Минфин в своем Письме № 03-11-04/2/111 от 22 июля 2008 года считает по-другому.

Тем не менее, есть судебный прецедент в пользу уменьшения авансового платежа.

Таким образом, если организация хочет уменьшить авансовый платеж по единому налогу за счет уплаченного в прошлом году минимального сбора, она может это сделать, но вероятность возникновения возражений со стороны налоговых органов в случае проверки остается.

- В течение 30 дней после регистрации бизнеса. Подайте заявление о применении УСН вместе с документами на регистрацию.

- С начала нового календарного года. Для этого подайте заявление до 31 декабря.

Основные аспекты применения упрощенной системы налогообложения

^К началу страницы

Сотрудников<100человек

Доход < 150 млн.руб.

Остаточная стоимость

<150 млн. руб.

Отдельные условия для организаций:

- Доля участия в ней других организаций не может превышать 25%

- Запрет применения УСН для организаций, у которых есть филиалы

- Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн. рублей (ст. 346.12 НК РФ)

Порядок перехода

^К началу страницы

Уведомление может быть подано вместе с пакетом документов на регистрацию. Если Вы этого не сделали, то у Вас есть еще 30 дней на размышление (

п. 2 ст. 346.13 НК РФ

)

Переход на УСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 31 декабря (

п. 1 ст. 346.13 НК РФ

)

Переход на УСН с ЕНВД с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход (п. 2 ст. 346.13 НК)

В таком случае налогоплательщик должен уведомить налоговый орган о переходе на УСН не позднее 30 календарных дней со дня прекращения обязанности об уплате ЕНВД.

Уведомление может быть подано в произвольной форме или форме, рекомендованной ФНС России.

^К началу страницы

Сумманалога=Ставканалога*Налоговаябаза

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%.

Законами субъектов РФ ставка может быть снижена до 1%.

Налог уплачивается с суммы доходов.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%.

При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода.

Для предпринимателей, выбравших объект “доходы минус расходы”, действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:

- Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

- На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены ст. 346.16 НК РФ.

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Пример расчета размера авансового платежа для объекта «доходы минус расходы»

За налоговый период предприниматель получил доходы в размере 25 000 000 руб, а его расходы составили 24 000 000 руб.

- Определяем налоговую базу

25 000 000 руб. – 24 000 000 руб. = 1 000 000 руб.

- Определяем сумму налога

1 000 000 руб. * 15% = 150 000 руб.

- Рассчитываем минимальный налог

25 000 000 руб. * 1% = 250 000 руб.

Уплатить нужно именно эту сумму, а не сумму налога, исчисленную в общем порядке.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул – по 2020 г.

Ставка налога показывает, сколько процентов от доходов придётся заплатить государству. В большинстве случаев она равна 6%. Но есть регионы, которые снизили ставку.

В Крыму и Севастополе ставка 4%. В Севастополе можно платить ещё меньше — 3%, если вести бизнес из перечня льготных видов деятельности. В Чеченской Республике ставка налога зависит от числа сотрудников и составляет от 1% до 6%.

В Москве, Санкт-Петербурге и Екатеринбурге ставка УСН стандартная — 6%.

Узнайте на сайте налоговой в разделе «Особенности регионального законодательства», какая ставка действует в вашем регионе.

Что считать доходом УСН

Доходом на УСН считается всё, что вы заработали от бизнеса. В основном, это доходы от продажи товаров или услуг. Например, вы разработали сайт и получили за работу 100 тысяч рублей. Эту же сумму запишите в доходы УСН и заплатите с неё налог.

Есть ещё внереализационные доходы, которые напрямую не связаны с бизнесом, но их тоже нужно учесть. К ним относятся:

- процент на остаток по расчётному счёту

- штрафы и пени от партнёров за нарушенные условия договора

- возмещение ущерба от страховой

- курсовая разница при покупке или продаже валюты по курсу, который выгоднее, чем у центрального банка

- подарки и другое бесплатно полученное имущество

- другие доходы из ст. 250 Налогового кодекса.

Чаще всего вы получаете доходы деньгами. Но бывают неденежные доходы, например, при бартерах и взаимозачётах, когда вы меняете один товар на другой. Такие доходы тоже нужно учесть — в рублях по рыночной стоимости аналогичного товара.

Доходы в валюте переведите в рубли по курсу центрального банка, который действует в день получения денег. Подробнее об этом мы рассказали в статье «Как платить налоги при расчётах в валюте».

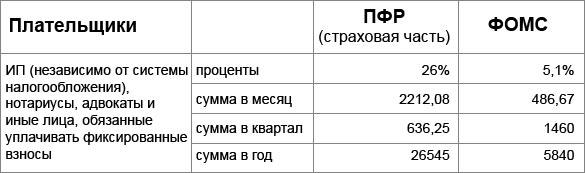

Уменьшение УСН на страховые взносы в 2019 году (объект доходы)

База для подсчета налоговой нагрузки при упрощенке с объектом «доходы» исчисляется по нормам п. 1 ст. 346.18 НК РФ. Ставка для налога установлена п. 1 ст. 346.20 НК РФ и в 2019 году варьируется от 1 до 6 %.

Индивидуальный предприниматель, если он не делает выплат в адрес физлиц, снижает налог на сумму платежей на пенсионное и медстрахование, которые рассчитываются от МРОТ. При этом Минфин в письме от 23.09.2013 № 03-11-09/39228 разъяснил, что ограничение для уменьшения налога (50%) на фиксированные платежи ИП не распространяется.

Без ограничения суммы упрощенный налог при базе «доходы» может быть снижен на уплаченный торговый сбор (п. 8 ст. 346.21 НК РФ). Но только тот налог, который рассчитан от доходов по деятельности, в отношении которой этот сбор уплачен.

Пример уменьшения страховых взносов на объекте доходы

В 2019 году облагаемые поступления ООО «Полтава» достигли 2 700 400 руб. За этот же период были начислены и уплачены страхвзносы на сумму 80 150 руб. Кроме того, был оплачен больничный за счет работодателя на сумму 2 500 руб. Субъектом РФ, на территории которого зарегистрировано общество, снижение ставки единого налога не установлено, поэтому налог рассчитывается исходя из 6% от доходов:

2 700 400 * 6% = 162 024

Сумма взносов и пособия по болезни, на которые можно уменьшить налог, составляют:

80 150 2 500 = 82 650

Эта сумма превышает 50% рассчитанного налога (162 024 * 50% = 81 012). А значит, что налог к уплате составит 162 024 – 81 012 = 81 012.

Если при расчете авансовых платежей суммы страховых взносов превышали 50% налога, то эту разницу можно учесть при оплате налога за год, если в целом за год такого превышения нет. А вот перенести на следующий год сумму такого превышения не получится.

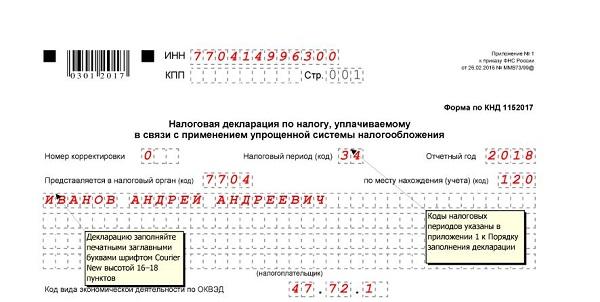

Когда понадобится: при заполнении предпринимателем деклараций по единому налогу с доходов. Декларацию по налогу на упрощенке сдайте по итогам года не позднее 30 апреля.

^К началу страницы

В рамках УСН можно выбрать объект налогообложения доходы или доходы, уменьшенные на величину произведенных расходов (иногда говорят «доходы минус расходы» ст. 346.14 НК РФ).

Сменить объект налогообложения возможно только со следующего года, письменно уведомив об этом налоговый орган до 31 декабря.

Подробно о правилах совмещения мы рассказали в статье «Совмещение УСН с ЕНВД и патентом»

ИП на УСН «Доходы минус расходы»

Сторона дохода – все денежные средства, поступившие на предприятие. Графа «Расход» – затраты на производство, все страховые и пенсионные уплаты за себя и работников. В данном случае ограничений по размеру взносов нет: всю сумму можно включать в расходы.

При этом доходы предприятия учитываются все, а вот перечень расходов, принимаемых для целей налогообложения, ограничен (ст.346 НК).

К примеру, на этом режиме разрешено вычитать стоимость товаров, закупаемых для перепродажи. А вот участие в конференциях и консультационные расходы учесть нельзя. Расходы по отчислениям от ФОТ засчитываются в полном объеме.

Формула расчета УСН 15% выглядит так: Н= (Д – Р) * 15%, где Н – налог, Д – доходы, Р – расходы.

Пример 2.

Выручка ИП за год составила 620 000 рублей. Принимаемые расходы по предприятию 578 000, включая отчисления за работников в страховые фонды (все затраты соответствуют требованиям НК). Личные страховые отчисления = 21 236 рублей.

Итого база для исчисления налога: 620 000 – 578 000 – 21 236 = 20 764 руб.

Размер налога: 20 764*15%= 3 114 руб.

Однако в данном случае налог придется пересчитать, поскольку он не может быть меньше 1% от общей выручки (ст. 346.15 НК).

Поэтому размер налога будет таким: 620 000*1% = 6200 руб.

Убыток, полученный в ходе производственной деятельности за текущий год «упрощенец» имеет право списать только равномерными долями в течении трех последующих лет. И, конечно же, это скажется на его возможности получить кредит или участвовать в тендере. То есть такой вариант снижения налоговой нагрузки выгоден для предпринимателей с выручкой свыше 300 тысяч в год и затратами, не приводящими к убыткам.

Если за прошлый год вы заплатили минимальный налог (1% от дохода), то при расчете налога за этот год в расходах можно учесть сумму, на которую минимальный налог превысил единый налог УСН.

Например: Доходы за прошлый год: 600 000 ₽;Расходы: 595 000 ₽.Единый налог УСН = (600 000 — 595 000) × 15% = 750 ₽. Минимальный налог = 600 000 × 1% = 6 000 ₽.Заплатили минимальный налог, т.к. он больше на 5 250 ₽.

При расчете налога за этот год 5 250 ₽ можно учесть в расходах.

Рассчитаем налог за текущий год:Доходы: 500 000 ₽,Расходы: 450 000 ₽. Налог УСН без учёта минимального налога: (500 000 — 450 000) × 15% = 7 500 ₽. Спишем в расходы превышение минимального налога: (500 000 — 450 000 — 5 250) ×15% = 6 713 ₽.Экономия составила 787 ₽.

Контролирующие органы разрешают учитывать минимальный налог только по итогам года. В большинстве случаев суды их поддерживают, хотя есть судебный прецедент в пользу уменьшения авансового платежа за квартал. Эльба поможет вам правильно рассчитать налог с учетом расходов, напомнит о сроках уплаты и сдачи отчетности.

Еще больше можно снизить налог за счёт убытков, полученных в прошлые годы. Для этого можно использовать убытки за последние 10 лет и ещё не использованные для снижения налогов.

Например:Убыток в прошлом году: 50 000 ₽;Минимальный налог в прошлом году: 10 000 ₽.Доходы за этот год: 800 000 ₽;Расходы за этот год: 300 000 ₽.

Налог УСН = (800 000 — 300 000 — 10 000 — 50 000) х 15% = 66 000 ₽.

Экономия составила 9 000 ₽.

В первую очередь следует списывать самые ранние убытки, но не более предшествующих 10 лет. Использовать убытки для снижения налога можно только при расчёте итогового платежа за год. Авансовые платежи за счёт убытков уменьшать нельзя.

Не все полученные деньги — ваш доход. При расчёте УСН не нужно учитывать:

- возврат займа;

- получение займа;

- пополнение счёта личными деньгами;

- обеспечительный платёж или залог;

- возврат денег от поставщика;

- ошибочные поступления от контрагента или банка — Письмо Минфина РФ от 07.11.2006 N 03-11-04/2/231;

- деньги, полученные агентом по агентскому договору, кроме агентского вознаграждения;

- гранты;

- доходы от бизнеса на другой системе налогообложения, если вы совмещаете УСН с ЕНВД или патентом;

- другие доходы из ст. 251 НК.

У ИП есть доходы, которые не учитываются в УСН, но с них удерживается НДФЛ по ставке 35%:

- Стоимость выигрышей и призов от участия в стимулирующих конкурсах, которые проводятся для рекламы товаров. НДФЛ нужно платить с той части выигрыша, стоимость которой выше 4 000 рублей. НДФЛ перечисляет не сам ИП, а организатор конкурса.

- Экономия на процентах при получении кредита по ставке ниже ⅔ ставки рефинансирования. Банк сам посчитает и заплатит НДФЛ в налоговую.

Важно учитывать доходы в правильную дату, потому что от этого зависит, когда вы заплатите налог с этих денег.

https://www.youtube.com/watch?v=Rh1T7EeJIns

Доходы учитываются в день, когда вы их получили. Это называется кассовым методом признания доходов. Если доход денежный, учитывайте его в день поступления денег на банковский счёт или в кассу. Предоплату тоже нужно учесть в день получения.

В некоторых ситуациях доход нужно учесть до того, как вы получите деньги. Например, вы продаёте через курьера, который получает оплату и переводит её вам. В этой ситуации доход учитывается в день, когда клиент заплатил курьеру, несмотря на то, что вы деньги ещё не получили.

Если доход неденежный, — например, зачёт взаимных обязательств с клиентом — учитывайте его в день, когда подписали акт взаимозачёта или другой документ.

| Нельзя учесть | Можно учесть |

|---|---|

|

|

Важно: каждый расход нужно подтвердить документом об оплате и получении товара или услуги. Оплату подтверждают кассовый чек или выписка со счёта, а получение товара или услуги — накладная или акт. Сохраните эти документы на случай налоговой проверки.

Подробнее об этом в статье «Правила списания расходов на УСН»

В остальных случаях при расчете налога исходя из полученных доходов, уменьшенных на сумму расходов, страховые взносы уменьшают налогооблагаемую базу. Но для этого, согласно положениям ст. 346.17 НК РФ, затраты должны быть фактически произведены.

Помимо страховых взносов, налогоплательщики, выбравшие объект «доходы за минусом расходов», вправе уменьшить налог и на иные затраты, перечень которых перечислен в ст. 346.16 НК РФ. Список закрытый, расширению не подлежит. Таким образом иные расходы, не вошедшие в список, повлиять на итоговый размер не могут. В числе допустимых затрат встречаются следующие:

- приобретение и ремонт основных средств;

- материальные затраты;

- арендные платежи;

- оплата труда работников;

- суммы НДС в стоимости приобретаемых товаров и услуг;

- таможенные платежи;

- командировочные выплаты;

- расходы на бухгалтерское обслуживание;

- почтовые расходы;

- суммы уплаченных налогов и сборов согласно требованиям главы 26.2 НК РФ.

- обслуживание ККТ;

- иные виды затрат в соответствии со ст. 346.16 НК РФ.

При выборе объекта УСН 6 процентов, уменьшение налога в 2017 году по-прежнему возможно лишь на сумму уплаченных страховых взносов и сумм по больничным листам в части расходов за счет работодателя.

В случаях, когда взносы были начислены, но не оплачивались, а были зачтены в счет пособий ФСС, уменьшить единый налог при УСН «доходы» или налогооблагаемую базу при УСН «доходы минус расходы» можно все равно. Это подтверждает Минфин в письме от 14.08.2019 № 03-11-06/2/51923.

Как уменьшить налоговую базу по УСН{q}

^К началу страницы

При задержке подачи декларации на срок более 10 рабочих дней могут быть приостановлены операции по счету (заморозка счета

ст.76 НК РФ

).

от 5% до 30%

суммы неуплаченного налога за каждый полный либо неполный месяц просрочки, но не менее 1000 руб. (

Задержка платежа грозит взысканием пеней. Размер пени рассчитывается как процент, который равен 1/300 ставки рефинансирования, от перечисленной не в полном объеме либо частично суммы взноса, либо налога за каждый день просрочки (ст.75 НК РФ).

За неуплату налога предусмотрен штраф в размере

от 20% до 40%

суммы неуплаченного налога (

Упрощенная система налогообложения сама по себе является оптимизированной формой, которой активно пользуются компании на ОСНО, чтобы сократить налоги на имущество, прибыль, оплату расходов на персонал с помощью аутсорсинга и т. Но и те, кто работает с УСН, хотят сократить свои расходы на налоги или, как принято говорить в экономической среде, оптимизировать.

Сейчас на упрощенной системе налогообложения находится большинство небольших компаний, но не все четко понимают, как использовать льготы, законно уменьшить сумму налогов к уплате. Следует отдельно рассматривать УСН для ИП и для ООО, а также две возможные формы упрощенной отчетности: по доходам и по доходам минус расходы.

Начинать свою деятельность с поиска способов уменьшения налогового бремени не стоит, сначала следует разобраться в принципах действия УСН, почитать относящиеся к ней последние редакции законодательных актов.

В разделе «Особенности регионального законодательства» на сайте ФНС можно ознакомиться со всеми документами, актуальными для того или иного региона. Перед этим необходимо выбрать на сайте свой регион, регион по умолчанию — Москва.

Для начала следует правильно оценить деятельность вашего бизнеса и выбрать правильный метод УСН, то есть по доходам или по доходам минус расходы. Если компания занимается услугами, то первая система предпочтительнее, так как расходов при оказании услуг гораздо меньше, чем при организации производства, а ставка существенно ниже.

Расчеты показывают, что оптимальным для выбора упрощенной системы по доходам минус расходы является вариант, когда доходы примерно равны или больше 60% от всей предполагаемой предпринимателем или ООО выручки от реализации готовой продукции, товаров, услуг. Но, допустим, компания уже работает, а налоговое бремя стало тяжелой ношей, так что же предпринять{q}

- суммой фиксированных платежей непосредственно по основному виду деятельности;

- суммой отчислений за наемных сотрудников.

Следует знать, что при УСН 6% налогооблагаемая база может быть уменьшена на сумму оплаченных взносов в пенсионный фонд и в качестве страховых взносов за работников. Это прописано в пп.1 п. 3.1 ст. 346.21 НК РФ. Также налог может быть уменьшен по законодательной инициативе местных властей, которые вправе сократить саму ставку.

Сокращение налогооблагаемой базы в первом случае возможно лишь на половину всей расчетной суммы. Если предприниматель воспользовался данной льготой, то отчисления за себя самого не могут быть сокращены по такому же алгоритму.

Но при отсутствии сотрудников данный вычет можно применить к собственным платежам. Сделать вычет можно только не ранее месяца фактической оплаты взносов. К вычету в текущем году можно применить и взносы за предыдущие периоды, если они были оплачены только что (то есть до конца отчетной даты). Например, если взносы оплачены до 31 марта, то вычет можно применить к первому кварталу.

Налогооблагаемая база при расчете платежей по системе доходы минус расходы может быть уменьшена на сумму фактически оплаченных взносов и на привлеченных работников, и на самого предпринимателя. Эти суммы просто вносятся в сумму общих затрат, причем ограничения по величине вычета нет.

Уплата взносов может происходить так, как удобно самому предпринимателю. Это могут быть ежемесячные или поквартальные или годовые отчисления в пенсионный фонд, фонд социального и медицинского страхования.

Фиксированная часть взносов уплачивается до 31 декабря текущего года, и не зависит от результатов деятельности предпринимателя. Вторая часть уплачивается с доходов, превышающих 300 000 рублей в размере 1%. Оплата может производиться равными долями поквартально или 1 раз в год не позднее 1 апреля года, следующего за отчетным.

Не все знают, когда оплачивать взносы в пенсионный фонд и ФФОМС из-за того, что боятся непокрытия вычета в конкретный период расчета налога по УСН. Не стоит переживать по этому поводу, так как вычет произвести можно и в последующем, ведь сумма налога рассчитывается нарастающим итогом, а все вносимые платежи являются авансовыми.

Пример. В 1 квартале доходы ИП составили 100 000 рублей, а следовательно, налог равен 6 000 рублей (по системе налог с доходов). При этом предприниматель работает один, уплачивая взносы в фонды только за себя. Он оплатил в первом квартале взносы за квартал.

МРОТ*5,1%*3 месяца = 7500*5,1%*3 = 1147,5 рублей

Размер установленного РФ МРОТ на начало 2017 года не изменился и составил 7500 рублей.

МРОТ*26%*3 месяца = 7500*26%*3 = 5850 рублей

Соответственно общая сумма взносов составит 6 997,5 рублей, что превышает размер налога с доходов предпринимателя, а следовательно, помимо взносов ничего оплачивать не нужно.

15 000 – 13 995 = 1005 рублей, и так далее за каждый квартал.

Еще один способ для предпринимателя снизить налоги – это перейти с УСН доходы минус расходы на систему оплаты налога по доходам.

Такой переход может осуществляться раз в году по личному заявлению, поданному заранее в органы местной ИФНС. Данная мера целесообразна для предпринимателей осуществляющих, например, консалтинговые услуги и т. Даже без скидки, предоставляемой некоторыми регионами, ставка по УСН по доходам составит 6%. Это гораздо меньше при отсутствии расходов, чем 15%, то есть выгода составит 9% от суммы дохода.

Для юридических лиц доступно сокращение налоговой базы аналогично ИП. Компании могут сделать вычет по работникам в пределах 50% при работе с УСН по доходам и 100% вычета при УСН по системе доходы минус расходы.

Владелец компании может числиться директором, а следовательно, сделать вычет и на себя самого, как и на обычного штатного сотрудника. При УСН со ставкой 15% страховые отчисления просто вносятся в состав расходов.

ВАЖНО: Для ООО установлен минимальный размер налоговых отчислений, который уплачивается даже, если фирма работала в убыток, равный 1% от оборота компании.

Есть также определенные ситуации, которые необходимо решать в индивидуальном порядке. Допустим, при УСН 15% компания снимает офис, где отдельно оплачивает арендодателю коммунальные платежи. Такие расходы не вносятся в состав расходов для уменьшения налогооблагаемой базы, так как арендодатель не является прямым продавцом услуг, вследствие чего они признаются транзитными и в перечень расходов не включаются.

А у арендодателя они проходят как прибыль. Чтобы их провести, потребуется заключить договор с агентской функцией с арендодателем на коммунальные платежи отдельно, то есть как между принципалом и агентом, по которому арендодатель как бы выступит посредником, выполняющим закупку воды и электричества по поручению компании.

При отсрочках платежа не спешите включать стоимость реализованных товаров или услуг в доход, а вот в расход обязательно. Если оплата не поступит в течение срока исковой давности, то сумма просто списывается как безнадежная дебиторская задолженность. По закону без оплаты не может возникнуть дохода — п. 1 ст. 346.17 НК РФ.

Товарищество

Включить в сумму расходов можно НДС входящий. Для этого два или несколько ООО или ИП должны объединиться в товарищество. При этом члены или создатели одной компании не должны занимать должность или быть совладельцем в другом бизнесе.

Каждый должен быть на УСН доходы минус расходы. Это регулируется ст. 174. 1 НК РФ. Налог уплачивается в обычном порядке каждой компанией (ИП) отдельно, в соответствии с доходами приходящимися на его долю.

Иногда сократить доход просто необходимо, причем не только ради уменьшения налогов, но и с целью просто не «выпасть» из УСН из-за превышения допустимых лимитов. Описанные ниже способы сокращают базу для уплаты лишь временно, перебрасывая доход на следующий период. Есть 3 законных способа:

- Если предприниматель или руководитель видит, что норма доходов превышена, то он может найти основание для возвратов полученных авансовых платежей, которые учитываются по закону в составе доходов. Обоснование должно быть веским, иначе любая проверка может счесть данную меру злоупотреблением, и выставить претензию. Обязательно согласуйте этот вопрос с покупателем.

- Если аванс необходимо взять, то можно оформить его не авансовым платежом, а задатком. Он по закону не учитывается в период получения в доходы компании/предпринимателя, см. п. 1 ст. 346.17 НК РФ.

- При получении оплаты за услуги посредника следует заключать договора особой формы на посредничество (для ИП и ООО на системе по доходам), где указывать отдельно стоимость услуги и стоимость личного вознаграждения (комиссии) лица/компании, тогда в доходы будет включаться только последний пункт.

Учесть в составе расходов можно и убытки прошлых лет, которые не были перекрыты доходами прошлых периодов. Например, убытки составили за прошлый год 10 тысяч рублей, уйти по налогу в «минус» нельзя, поэтому вычет производим в следующем году. Обязательным условием при этом является сохранение всей первичной документации.

Часто задаваемые вопросы

^К началу страницы

Каковы сроки представления налогоплательщиком налоговой декларации и уплаты налога при применении УСН в случае прекращения налогоплательщиком деятельности, в отношении которой им применялась УСН{q}

Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с

п. 8 ст. 346.13 НК РФ

, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения . При этом налог уплачивается не позднее сроков, установленных для подачи налоговой декларации

ст. 346.23 НК РФ

. То есть налог уплачивается не позднее 25 числа месяца, следующего за месяцем, в котором налогоплательщик прекратил применение УСН.

(

п. 7 ст. 346.21

,

п. 2 ст. 346.23 НК РФ

)

Какой порядок уведомления налогового органа о переходе налогоплательщика на иной режим налогообложения в связи с утратой права на применение УСН{q}

Какой порядок уведомления налогового органа о желании налогоплательщика, применяющего УСН, перейти на иной режим налогообложения{q}

Что такое УСН

В России пять систем налогообложения, которые отличаются размером налогов и количеством отчётности. Упрощённая система или УСН — самая распространённая среди небольшого бизнеса. Она подходит почти всем и делает жизнь предпринимателя проще: один налог заменяет несколько, отчитываться нужно раз в год и есть способы платить меньше.

О других системах и выгоде каждой из них мы рассказали в статье «Как выбрать систему налогообложения».

Кому не подходит УСН

Если вы попадаете в этот список, перейти на УСН не получится:

- годовой доход выше 150 миллионов рублей,

- ООО с филиалами,

- банки и микрофинансовые организации,

- организации, в которых больше 25% уставного капитала принадлежит другой организации,

- ломбарды,

- страховщики,

- фирмы, в которых больше 100 работников,

- организации с основными средствами стоимостью выше 150 млн. рублей,

- негосударственные пенсионные и инвестиционные фонды,

- профессиональные участники рынка ценных бумаг: брокеры, дилеры, управляющие ценными бумагами и другие из главы 2 закона №39-ФЗ,

- организации и ИП, которые производят подакцизные товары, добывают и продают полезные ископаемые, кроме общераспространенных,

- организаторы азартных игр,

- нотариусы и адвокаты,

- участники соглашений о разделе продукции,

- плательщики единого сельскохозяйственного налога,

- казённые и бюджетные учреждения,

- иностранные организации,

- аутстаффинговые компании.

Какую УСН выбрать

https://www.youtube.com/watch?v=PULzZVVazi0

Это зависит от двух факторов:

- Какая ставка налога действует в вашем регионе. Посмотрите на сайте налоговой в разделе «Особенности регионального законодательства». Может оказаться, что для вашего бизнеса ставка УСН «Доходы минус расходы» даже меньше, чем УСН «Доходы».

- Размер расходов бизнеса. Обычно УСН «Доходы» подходят для сферы услуг, где затраты небольшие, а УСН «Доходы минус расходы» — для торговли. Если ставка УСН максимальная, то доля расходов бизнеса должна быть 70-80%, чтобы применять УСН 15% было выгодно.